Quest’anno la crescita del PIL mondiale in termini reali (esclusa l’area dell’euro) dovrebbe incrementare, raggiungendo il 6,3 per cento, per poi rallentare al 4,5 per cento nel 2022 e al 3,7 nel 2023.

Nel secondo trimestre dell’anno l’economia dell’area dell’euro ha segnato un recupero del 2,2 per cento, superiore alle attese, procedendo verso una forte crescita nel terzo trimestre. Il recupero si fonda sul successo delle campagne di vaccinazione in Europa. Con la revoca delle restrizioni, il settore dei servizi sta beneficiando del ritorno della cliente e della ripresa nel settore di viaggi e turismo. Il settore manifatturiero mostra un andamento vigoroso, sebbene la produzione continui a essere frenata dalla scarsità di materiali e attrezzature.

Si prevede che, dopo l’atteso vigore del terzo trimestre, il ritmo della ripresa economica subisca una graduale normalizzazione. Nel medio termine, la ripresa dell’economia nell’area dell’euro dovrebbe essere progressivamente favorita dalla robusta domanda mondiale e dalla sempre più solida domanda interna, nonché dal costante sostegno offerto dalla politica monetaria e di bilancio.

Le proiezioni macroeconomiche della BCE a settembre 2021 prevedono una crescita annua del PIL in termini reali pari al 5 per cento nel 2021, al 4,6 per cento nel 2022 e al 2,1 per cento nel 2023. Rispetto all’esercizio condotto a giugno le prospettive per il 2021 sono state riviste al rialzo, principalmente per effetto dei risultati più solidi del previsto nel primo semestre dell’anno.

Gli investimenti delle imprese (diverse dalle costruzioni) sono migliorati nel secondo trimestre del 2021 e gli indicatori di breve periodo segnalano una forte domanda di beni di investimento per il futuro. Nel secondo trimestre del 2021 gli investimenti in beni diversi dalle costruzioni nell’area dell’euro sono aumentati dell’1 per cento sul periodo precedente, dopo aver registrato una contrazione analoga nel primo trimestre, ma rimangono inferiori del 17 per cento rispetto al livello antecedente la pandemia.

Tra i maggiori paesi dell’area dell’euro, nel secondo trimestre gli investimenti in beni diversi dalle costruzioni sono aumentati in Germania, Francia e Italia, mentre sono diminuiti in Spagna e si sono confermati sostanzialmente stabili nei Paesi Bassi.

Ad agosto, l’inflazione nell’area dell’euro è salita al 3 per cento. Ci si attende che l’inflazione aumenti ancora in autunno, per poi diminuire il prossimo anno.

I tassi di interesse di mercato si sono ridotti durante l’estate, ma di recente hanno registrato un’inversione di tendenza. Nel complesso, le condizioni di finanziamento per l’economia restano favorevoli.

Commercio mondiale e strozzature dell’offerta

Nel primo trimestre del 2021 il commercio mondiale è tornato sui livelli antecedenti la pandemia. Da poco, tuttavia, sono emersi segnali di una moderazione della crescita dell’interscambio, che riflette principalmente l’impatto delle strozzature dal lato dell’offerta.

Le importazioni di beni sono diminuite ulteriormente a maggio, ma sono rimaste sostanzialmente stabili a giugno, rimanendo prossime ai livelli elevati osservati a marzo. Le importazioni di servizi rimangono ben al di sotto del livello antecedente la pandemia e vi sono scarsi riscontri che indichino un ampliamento della ripresa.

Le interruzioni nei trasporti e la scarsità di alcune materie prime e semilavorati stanno mettendo in difficoltà le catene di approvvigionamento mondiali.

Il recente aumento della domanda di alcuni prodotti, associato a eventi, come la diffusione del coronavirus nei porti, incidenti negli impianti e condizioni meteorologiche avverse, hanno provocato strozzature nei trasporti con conseguente carenza di materie plastiche, metalli, legname e semiconduttori .

Lo squilibrio tra domanda e offerta è messo in evidenza dalla dilatazione senza precedenti dei tempi di consegna da parte dei fornitori, soprattutto nei settori come computer e beni elettronici, macchinari e attrezzature, prodotti in legno, sostanze chimiche e autoveicoli. A giugno 2021, l’indice PMI mondiale relativo ai tempi di consegna dei fornitori ha raggiunto un minimo storico (tempi di consegna più lunghi) dall’inizio delle rilevazioni nel 1999.

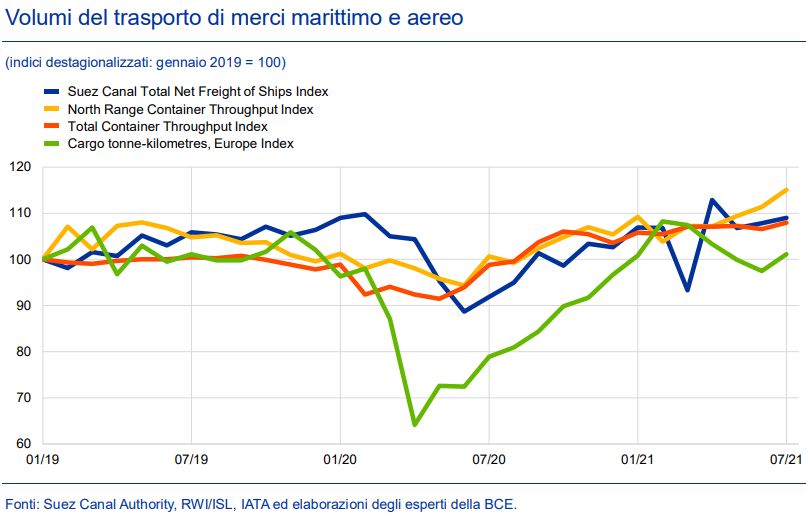

Interruzioni temporanee avvenute nella prima metà del 2021, come l’incidente avvenuto a marzo nel Canale di Suez, hanno comportato gravi tensioni nel trasporto marittimo mondiale, pur non arrestando la dinamica di crescita positiva, come mostrato dagli indicatori di attività dei porti mondiali e dei porti europei che si affacciano sul Mare del Nord. Le rotte navali interessate dalle tensioni più gravi sono quelle tra Asia e America settentrionale e quelle tra Asia ed Europa, che stanno comportando aumenti straordinari dei costi del trasporto marittimo.

Le tariffe spot (a breve termine) per l’utilizzo dei container sulle rotte in uscita dall’Asia sono aumentate, raggiungendo livelli record, in particolare per le rotte con destinazione America settentrionale. Ciò ha comportato anche una riallocazione della capacità verso questa rotta maggiormente redditizia, a scapito di altre rotte.

Il traffico aereo di merci europeo è stato colpito più gravemente dalla pandemia, per effetto di una riduzione senza precedenti dei voli per passeggeri, con una conseguente diminuzione della capacità di carico. Tuttavia, per l’inizio del 2021 il traffico aereo di merci aveva nuovamente raggiunto il proprio livello pre-crisi, grazie alle imprese che in parte hanno preferito il trasporto aereo, a scapito di quello marittimo.

I paesi dell’area dell’euro e dell’UE sono tra i più colpiti dalle strozzature legate al trasporto marittimo e agli input, come mostrato dall’indice PMI sui tempi di consegna dei fornitori. I tempi di consegna da parte dei fornitori si sono confermati dilatati in agosto in quasi tutti i paesi, interessando in particolare quelli appartenenti all’UE, gli Stati Uniti, il Regno Unito e Taiwan.

L’elenco dei paesi rispecchia l’effetto congiunto di diversi fattori:

- composizione merceologica sbilanciata verso i settori colpiti (ad esempio autovetture per l’area dell’euro, beni elettronici per Taiwan)

- condizioni di forte domanda

- gravità delle criticità legate a trasporti e logistica

- specifiche circostanze avverse, quali eventi meteorologici estremi in alcuni paesi

- politiche relative alle scorte (ad esempio l’accumulo di microprocessori e metalli in Cina).

Fonte: Bollettino economico della BCE n. 6 2021