Malgrado la frammentazione dell’infrastruttura distributiva cinese e la crescente concorrenza locale, le imprese europee hanno molte opportunità per aumentare le proprie vendite in Cina.

Nel paese crescono infatti il reddito disponibile, il processo di urbanizzazione (nel 2030 1 miliardo di cinesi vivrà in città), la sicurezza alimentare e la domanda di prodotti stranieri (in particolare vino, prodotti lattiero caseari, pasta, olio di oliva, birra e cioccolato, biscotti e snacks, caffè e alimenti per l’infanzia).

Il report, aggiornato al novembre 2013, contiene anche le nuove norme che regolano la registrazione degli esportatori di prodotti food & beverage http://ire.eciq.cn/ e l’esportazione dei prodotti lattiero – caseari.

Il compito di rafforzare i controlli sulla produzione e sulla distribuzione di prodotti alimentari è stato affidato dal governo al China Food and Drug Administration (CFDA).

Dimensione del mercato

L’industria cinese del food & beverages è cresciuta annualmente del 30% dal 2006 ad oggi. Il valore della produzione annuale supera i 1.200 miliardi di euro.

La Cina è il quarto più grande importatore di prodotti alimentari dopo UE, Stati Uniti e Giappone. I più importanti fornitori di questi beni del mercato cinese sono, nell’ordine: Stati Uniti, Brasile, Canada, Argentina e Malesia.

A livello europeo, la classifica è guidata da Francia (con il 35% del mercato grazie soprattutto alle ingenti esportazioni di vino), Olanda (18%), Spagna (11%), Germania (10%) e Danimarca (10%).

Le esportazioni UE di food & beverages verso la Cina sono passate da 0,9 miliardi di euro del 2006 ai 3.3 miliardi del 2011. A livello settoriale le vendite europee si concentrano nei settori carne, bevande alcoliche, latticini, pesce e prodotti omogenizzati.

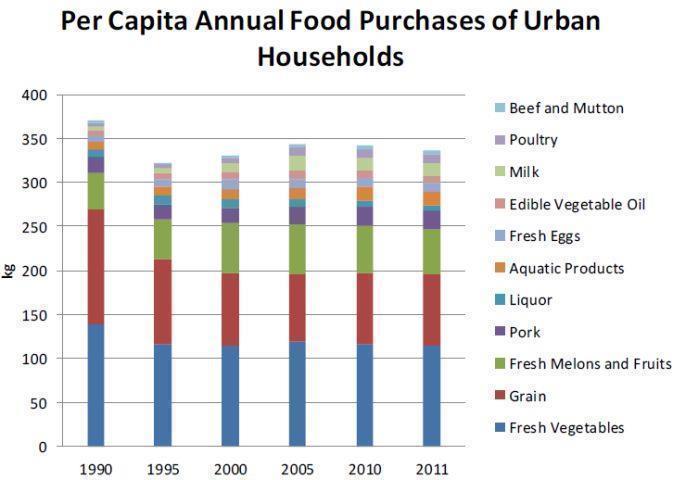

Fonte: China Statistical Yearbook 2012

Secondo un’indagine Ipsos del 2012, il 60% dei consumatori cinesi ha maggior fiducia nei prodotti food stranieri rispetto a quelli delle industrie locali (spesso coinvolte in problemi di sicurezza alimentare).

I cinesi stanno modificando le loro abitudini alimentari e, quando mangiano fuori casa, spesso frequentano i ristoranti “occidentali” anche in occasione delle più importanti ricorrenze.

Il prodotto food and beverage d’importazione è, in Cina, uno status symbol che viene spesso regalato e condiviso. Per questo il brand e il packaging sono importanti (ad esempio il vino viene proposto in eleganti scatole di legno).

Il consumo domestico di food straniero si concentra sulla pasta, sul formaggio, sui biscotti e la pasticceria.

Opportunità per le imprese europee

Il Report, disponibile gratuitamente previa registrazione, segnala i comparti che attualmente offrono le migliori opportunità commerciali.

Carne e pesce surgelati

La Cina importa ingenti quantitativi di carne e pesce surgelato. Il salmone norvegese e scozzese domina il mercato, ma ci sono opportunità per esportare anche altri prodotti.

Gli standard che regolano l’importazione dei prodotti surgelati in Cina sono piuttosto stringenti e molti esportatori hanno aggirato il problema passando per Hong Kong in modo da poter sfruttare una corsia preferenziale (“grey” channel). Le autorità cinesi sono però intervenute per contrastare questo fenomeno e, oggi, la maggior parte degli importatori cinesi preferisce acquistare prodotti che possano ufficialmente sbarcare direttamente nei principali porti locali.

Cioccolato, biscotti e snacks

Il cioccolato, i biscotti e gli snacks stanno conquistando il consumatore cinese e nuovi spazi nei supermercati locali. I prodotti americani, giapponesi e coreani sono i più conosciuti.

Lattiero caseario

Il settore ha registrato una forte crescita nell’ultimo triennio. I prodotti del lattiero caseario sono i più popolari tra il food di importazione in Cina. Il latte e lo yogurt, che in molte regioni fino a poco tempo fa non entravano nelle abitudini alimentari, stanno trovando nuovo spazio in particolare nella dieta dei bambini.

Molti marchi internazionali sono presenti nei supermercati cinesi: Leprino, Sargento, Borden, AmeriDairy, Kraft, President, Suki, Bega, Laughing Cow, Emmi, Feta, Arla e Kerry Gold.

La sfida più grande per il comparto è rappresentata dalla catena del freddo poco sviluppata che impedisce una capillare ed efficace distribuzione nell’immenso mercato cinese.

Vino

La Cina sarà, nel 2017, il più importante importatore asiatico di vino. I principali fornitori della Cina sono la Francia, l’Australia, l’Italia, la Spagna e gli USA. Ogni anno si affermano nuovi brand. Il vino rosso è preferito, anche se il vino bianco sta conquistando il pubblico femminile.

Fonte: EUSME Centre