I dati Onu relativi all’indice di dipendenza della popolazione anziana confermano l’intuizione,collocando il sub continente al secondo posto a pari merito con l’Asia. Le proiezioni al 2040 sono però sorprendenti ed evidenziano un trend inedito per la regione, di progressiva chiusura del gap con Europa e Nord America e netta divergenza da Africa e, in misura minore, Asia.

A partire dal 2020 il cosiddetto “dividendo demografico” inizierà a scemare e si avvierà il percorso inverso. Proiezioni a così lungo termine possono sembrare ardite ma, pur essendo dinamiche di fondo, vanno affrontate nell’immediato dai policy maker per dare risposte efficaci.

I fattori alla base dell’invecchiamento della popolazione in America Latina sono comuni a quelli di altre aree del mondo: riduzione della fertilità e allungamento della vita media grazie a migliori condizioni di vita. Diversamente dalle aree più avanzate, però, al declino demografico dovuto a un saldo naturale negativo, non dovrebbe porre rimedio il saldo migratorio, atteso neutro o tutt’al più lievemente a sfavore. Ne deriva un trend di invecchiamento senza eguali nei prossimi decenni.

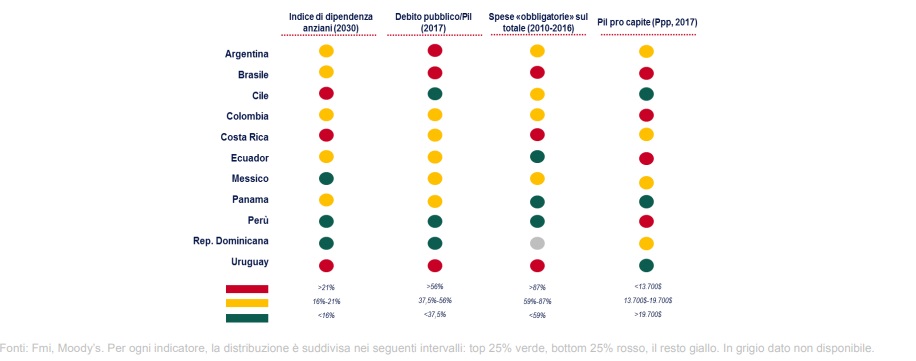

L’invecchiamento della popolazione mette sotto pressione i conti pubblici attraverso diversi canali: la riduzione della popolazione attiva influisce negativamente sia sulla base contributiva sia sulla produttività, erodendo il tasso di crescita potenziale del Pil; la minore crescita economica determina una riduzione delle entrate pubbliche che si unisce alle maggiori spese, soprattutto in ambito sanitario e previdenziale. Questo avviene in un contesto in cui il Pil pro capite medio dell’area a fine 2017 era pari ad appena 14.550 dollari contro i 39.589 dei Paesi Ocse. Il pericolo per molti dei Paesi dell’area è quello di diventare vecchi ancora prima di aver raggiunto un livello di sviluppo elevato. La sfida è pertanto di sostenere la crescita all’interno di un equilibrio delle finanze pubbliche sempre più complesso da raggiungere, come mostra la scorecard relativa a 11 geografie, che rappresentano il 90% dell’export italiano nel 2018.

Tali dinamiche tuttavia non devono costituire un elemento di preoccupazione per le imprese italiane che già operano, o intendono puntare su diverse geografie dell'area, se non altro nel futuro più prossimo. In un’ottica di più breve respiro, i principali rischi nel subcontinente sono invece legati a criticità relative ad alcuni mercati specifici, come l’Argentina, che ha in essere un programma con il Fmi. Le principali destinazioni dell’export italiano nell’area, Messico e Brasile, hanno da poco eletto nuovi leader fortemente impegnati al rafforzamento della crescita. Qui i nostri esportatori potranno continuare a concentrare i propri sforzi nei prossimi anni, così come in Colombia e Perù: sono queste le 4 geografie prioritarie individuate da SACE SIMEST nell’area.

Davide Serraino