Gli analisti hanno preso in considerazione i bilanci aggregati per il periodo 2014-2018 di 215 aziende italiane specializzate in attività vinicole che nel 2018 hanno fatturato più di 20 milioni di euro.

L'insieme è composto da 77 cooperative, 125 S.p.A. e s.r.l. a controllo italiano e 13 a controllo estero. L’aggregato ha espresso nel 2018 un fatturato pari a 9,1 miliardi, di cui 4,6 miliardi oltre confine (il 73,1% dei 6,2 miliardi di esportazioni rilevate dall'Istat).

Il secondo aggregato 2014-2018 analizza le performance delle 14 maggiori imprese internazionali quotate con fatturato superiore a 150 milioni di euro che hanno segnato nel 2018 ricavi pari a 5,7 miliardi di euro.

Le evidenze economico-finanziarie sono state integrate con interviste alle imprese volte a valutare:

- i dati pre-consuntivi del 2019

- le attese sulle vendite per il 2020.

L’industria vinicola italiana prima del Covid-19

I dati preconsuntivi relativi al 2019 indicano che i maggiori produttori italiani hanno chiuso lo scorso anno con una crescita del fatturato dell’1,1%, un risultato modesto se confrontato con il quadriennio 2014 - 2018 in cui le vendite sono cresciute a ritmi compresi tra il 6,7% del 2018 e il 4,7% del 2015.

Il rallentamento del 2019 è attribuibile alla dinamica negativa del mercato interno (-2,1%) in controtendenza rispetto all’export, che ha segnato una crescita del 4,4% rispetto al 2018 anche se lontano dalle crescite oltre il 7% del triennio 2015 - 2017.

Gli investimenti materiali nel 2019 registrano un decremento del 15,9% sul 2018, dopo quattro anni di forte crescita.

I Paesi UE si confermano il mercato estero principale, con una quota del 51,9% dell’export totale e un incremento del 3,4% rispetto al 2018.

Per quanto riguarda i canali distributivi: prevale la grande distribuzione organizzata (GDO) che interessa il 36,0% della produzione; seguono grossisti e intermediari (19,6%), Ho.Re.Ca. (16,8%), vendita diretta (11,6%, di cui online 0,7%), enoteche e wine bar 6,9%.

Il fatturato pre-consuntivo del 2019 conferma i tre maggiori player italiani: Gruppo Cantine Riunite & Civ a 630 milioni (+2,9% sul 2018), seguito da Caviro a 329 milioni (-0,4%) e Palazzo Antinori a 246 milioni (+5,3%). Seguono Casa Vinicola Botter a 217 milioni (+10,9%), Fratelli Martini a 210 milioni (-2%), Casa Vinicola Zonin a 205 milioni (+1,4%), Enoitalia a 199 milioni (+9,7%), Cavit a 191 milioni (+0,5%), Santa Margherita a 189 milioni (+6,8%) e, in decima posizione, Mezzacorona a 187 milioni (-0,8%).

Casa Vinicola Botter è campione di export nel 2019 con il 93,7% del fatturato, seguita da Farnese al 92,0%, Ruffino al 91,4%, F.lli Martini con l’86,1%, Mondodelvino con l’83,3% e La Marca all’82,8%.

L’industria vinicola italiana dopo il Covid-19

Il 63,5% delle aziende prevede di subire nel 2020 un calo delle vendite (superiore al 10% per il 41,2% del campione). Pesano il lockdown del macro settore Ho.Re.Ca. e la caduta del commercio mondiale stimata dalla World Trade Organization tra il 15% e il 30%.

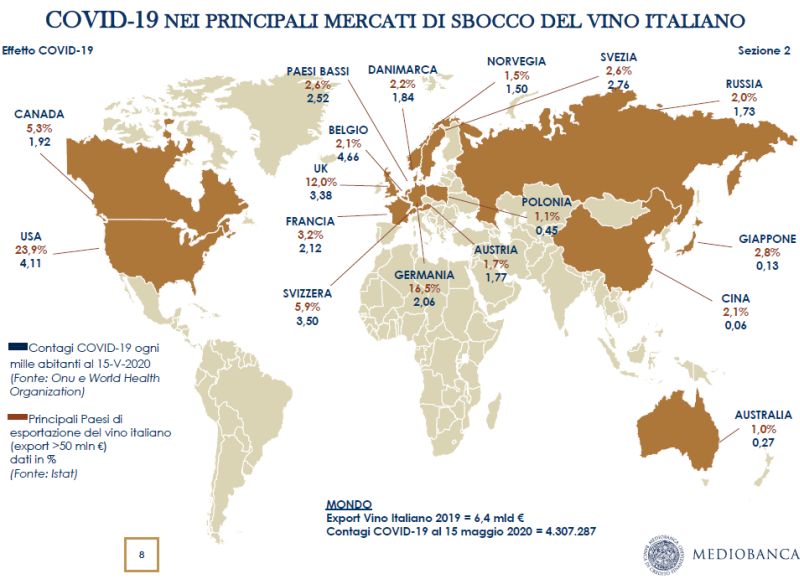

Il 60% delle imprese si aspetta per il 2020 una flessione delle esportazioni (superiore al 10% per il 37,5% degli intervistati).

Il 53,4% delle cooperative, maggiormente legate al mass market e alla distribuzione attraverso la Gdo rispetto all’Ho.Re.Ca, ha formulato per il 2020 previsioni meno pessimistiche sul fatturato di quelle delle S.p.A. e S.r.l. (la quota di cooperative che attende cali di vendite oltre il 10% si ferma al 26,7% contro il 50% delle altre).

I produttori di vini spumanti esprimono attese meno negative rispetto a quelli di vini non spumanti. Tra i primi, il 55,5% prevede perdite di fatturato con una contrazione dell’export del 41,2%; quota che sale oltre il 65%, sia per perdite di fatturato che export, per i secondi. Le vendite dei vini spumanti crescono infatti in corrispondenza delle festività di fine anno, periodo entro il quale si auspica il superamento della crisi sanitaria.

Se si assume che le esportazioni italiane di vino si ridurranno in linea con la caduta del commercio mondiale ipotizzata dalla WTO, si stima una contrazione dell’export per i maggiori produttori italiani nel 2020 compresa tra € 0,7 e € 1,4 miliardi.

Quanto al mercato domestico, considerato che circa il 65% delle vendite nazionali è veicolato da canali diversi dalla Gdo, si stima fino alla metà di maggio una perdita di oltre € 0,5 miliardi.

Mediobanca stima nel 2020 una contrazione complessiva del fatturato per circa € 2miliardi, frutto di minori vendite nazionali e estere, con una riduzione stimabile del settore tra il 20% e il 25% rispetto al 2019.

Fonte: Mediobanca