Nella Filiera della pelle in Italia operano 15.983 imprese che impiegano 145.196 addetti (di cui 68.621 nella pelletteria e 76.577 nella fabbricazione di calzature) e producono un fatturato totale di oltre 29 miliardi di euro.

Nel settore Pelletteria e Calzature operano numerose imprese di piccole e medie dimensioni, specializzate in specifiche attività di filiera, che coprono l’intero processo produttivo, dalle materie prime al prodotto finito (approvvigionamento materiali, componenti, accessori, produzione di macchinari, modellisti e stilisti).

Rispetto alle dimensioni aziendali gli addetti del settore sono così distribuiti: 43% in imprese di piccole dimensioni, 25% nelle imprese di medie dimensioni, 24% nelle microimprese e solo il restante 7,3% in imprese di grandi dimensioni.

L’export totale italiano di pelletteria e calzature nel 2019 ammontava a 23,7 miliardi di euro e l’import a 10,6 miliardi di euro per un avanzo commerciale complessivo di 13,1 miliardi di euro. La Filiera della pelle italiana è l’unica, tra i paesi avanzati, a produrre un saldo commerciale positivo. Le esportazioni della Filiera della pelle italiana risultano per più del 51% di fascia alta, per il 36% di fascia media e solo per il 13% di fascia bassa

Il 2019 ha rappresentato il decimo anno di crescita continuativa per l’export del settore, che ha raggiunto il suo picco massimo. L’andamento risulta migliore rispetto all’intero manifatturiero italiano, con una crescita dell’export del 72% vs 32% tra il 2008 e il 2019.

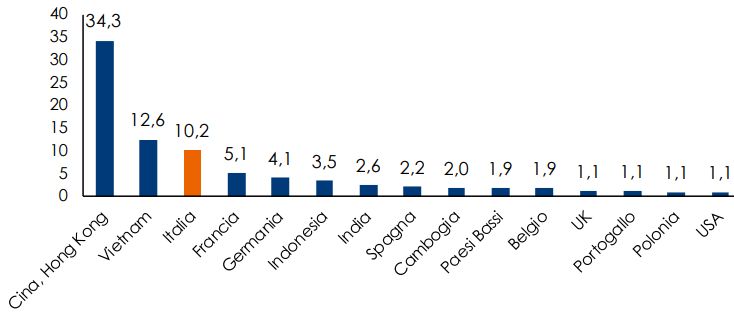

Principali esportatori mondiali della Filiera della pelle (quota di mercato %, 2019)

Con una quota di mercato del 10,2%, l’Italia si posiziona al terzo posto dopo Cina (quota di mercato 33,7%) e Vietnam (12,6%).

I principali sbocchi commerciali sono la Svizzera, la Francia, la Cina, gli Stati Uniti e la Germania, tutti in forte crescita rispetto al 2008.

In termini di import, l’Italia si colloca al 5° posto a livello mondiale dopo USA, Cina, Germania e Francia. I principali paesi dai quali l’Italia acquista prodotti in pelle o calzature (finite o semi-lavorate) sono Cina, Francia, Romania, Paesi Bassi, Belgio, Spagna, Germania e Svizzera.

L’industria italiana della Filiera della pelle è localizzata prevalentemente in sette regioni (Toscana, Veneto, Marche, Campania, Lombardia, Emilia-Romagna e Puglia), nelle quali si concentra il 95,5% degli addetti, il 92,7% delle unità locali e il 95% circa delle esportazioni totali.

È proprio in questi territori che si trovano i 17 distretti della concia, della pelletteria e delle calzature, monitorati da Intesa Sanpaolo: Firenze, Santa Croce, Lamporecchio, Lucca e Arezzo (in Toscana); Montebelluna, Verona, Riviera del Brenta, Arzignano (in Veneto); Fermo e Tolentino (nelle Marche); Napoli e Solofra (in Campania); Vigevano in Lombardia; San Mauro Pascoli (in Emilia-Romagna); Casarano e Nord Barese (in Puglia).

Strategie di internazionalizzazione dei distretti

Alcuni distretti hanno scelto di concentrarsi sul Made in Italy, puntando su qualità e design per posizionarsi su una fascia di prezzo e qualità alta, potendo ottenere margini migliori in grado di sostenere i maggiori costi che la produzione in Italia comporta. Questa strategia ha spesso attratto investimenti diretti esteri da parte di multinazionali del settore moda e dei principali marchi del lusso internazionali.

Altri distretti invece hanno esternalizzato alcune parti della produzione, quelle a più basso valore aggiunto, per concentrarsi sulle fasi più creative o innovative. Il crescente ricorso a fornitori e subfornitori esteri per lo svolgimento delle lavorazioni più labour-intensive della catena del valore, o l’acquisto di semilavorati a basso valore aggiunto è stato utilizzato in maniera predominante nei paesi dell’Est-Europa.

Altri ancora non hanno ancora trovato una via per l’internazionalizzazione e nell’ultimo ventennio hanno sperimentato calo di addetti e di valore aggiunto.

La ricerca di Intesa Sanpaolo si focalizza su 5 distretti: Calzatura sportiva di Montebelluna, Calzature di Fermo, Calzature della Riviera del Brenta, Calzature di San Mauro Pascoli e Pelletteria e calzature di Firenze.

Il distretto della Pelletteria e calzature di Firenze si differenzia dagli altri distretti per una fortissima crescita dell’export negli ultimi 20 anni (quasi quadruplicato per giungere a 6,2 miliardi nel 2019) trainata dai paesi avanzati. I flussi verso la Svizzera sono più che quintuplicati tra il 2008 e il 2019, decennio in cui il paese ha assunto il ruolo di hub strategico per la logistica della Moda di lusso in Europa, ma le esportazioni sono aumentate molto anche verso la Francia, gli Stati Uniti, il Regno Unito, la Germania e il Giappone.

Negli ultimi vent’anni anche la Cina e la Corea del Sud sono sensibilmente avanzate tra gli sbocchi commerciali del distretto, rappresentando la porta d’ingresso per la conquista dei mercati asiatici.

Il saldo commerciale per addetto (203 mila euro) è attualmente il più alto tra i distretti della Filiera della pelle italiana, 126 mila euro più alto di San Mauro Pascoli, il secondo distretto. Ciò è effetto di un import per addetto nella media (41 mila euro) e di un export per addetto particolarmente spiccato (245 mila euro).

La vendita dei propri prodotti all’estero rappresenta il segno distintivo del distretto, mentre l’internazionalizzazione produttiva è contenuta. Il posizionamento nel top di gamma delle produzioni, infatti, richiede un livello qualitativo eccellente e l’effettiva produzione sul territorio italiano per potersi fregiare del marchio Made in Italy.

Qui hanno investito i maggiori gruppi multinazionali della moda francese (gruppo LVMH, Kering, Dior per citare alcuni esempi), ma anche holding o fondi specializzati nel settore del lusso con sede in Svizzera, Giappone e Qatar. Vi sono, inoltre, investimenti tedeschi e inglesi.

Anche il distretto delle Calzature del Brenta risulta molto ben posizionato dal punto di vista dell’attrattività di investimenti dall’estero: le multinazionali estere pesano per il 31% sul fatturato totale del distretto e quasi la metà dell’import proviene da UE15 e Svizzera.

La Riviera del Brenta è divenuta soggetto “passivo” e non “attivo” nei processi di internazionalizzazione, essendo stata scelta come luogo di produzione. Dalla fine degli anni Novanta, infatti, alcune aziende del distretto hanno iniziato a lavorare come terziste di grandi marchi del sistema moda. Dai primi anni duemila il territorio è stato, inoltre, oggetto di investimenti diretti esteri, ancora attivi, in particolare da parte di importanti gruppi francesi.

La Calzatura sportiva di Montebelluna, non essendo stata interessata da investimenti da parte di case moda internazionali, ha percorso una via diversa: quella dell’esternalizzazione produttiva, rivolgendosi prima all’Est-Europa (prevalentemente Romania, ma anche Bulgaria, Croazia, Slovacchia e più recentemente Serbia e Albania), poi all’Est Asiatico (Cina in un primo momento, negli anni più recenti anche in Vietnam, Cambogia e Myanmar).

I distretti in cui le Grandi imprese hanno un peso più spiccato sul fatturato totale sono anche quelli con la maggior propensione a esportare. Al primo posto troviamo il distretto della Pelletteria e Calzature di Firenze, il cui fatturato è riconducibile quasi per il 70% alle Grandi imprese e l’export per addetto è pari a circa 245 mila euro. Segue Montebelluna, con una quota di fatturato riconducibile alle Grandi imprese del 64% e una propensione all’export di 242 mila euro per addetto.

Più distanziati il distretto delle Calzature di San Mauro Pascoli, dove le Grandi imprese hanno un’incidenza del 52%, ma la propensione all’export si riduce notevolmente ed è pari a 99 mila euro per addetto, e il distretto delle Calzature di Fermo, in cui le Grandi imprese pesano per il 42% e la propensione all’export cala a circa 65.500 euro per addetto.

Fa eccezione il Brenta che, nonostante abbia la quota di Grandi imprese più bassa tra i distretti analizzati (34%), ha una propensione all’export per addetto elevata (pari a 128.500 euro per addetto), grazie ai forti legami del distretto con grandi multinazionali del lusso, operative con proprie partecipate o con esternalizzazioni presso imprese locali divenute nel tempo loro terziste.

Fonte: Intesa Sanpaolo - Focus territorio (Distretti italiani della Filiera della pelle: percorsi di internazionalizzazione e prospettive)