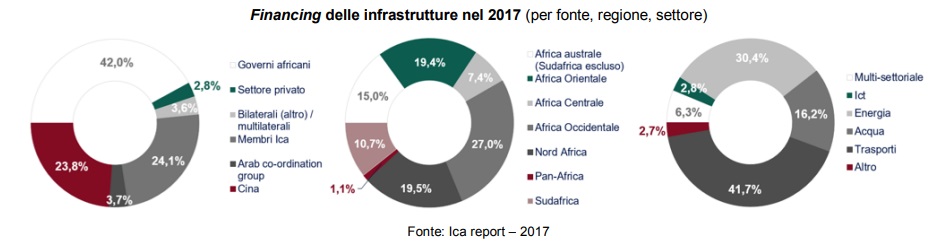

Si tratta del miglior risultato dal 2010 grazie all’aumento del contributo cinese, che ha visto i commitment passare, nell’ultimo anno di analisi, da 6,4 a 19,4 miliardi di dollari, e di quello dei governi africani da 30,7 a 34,4.

Il valore dei progetti con partecipazione del settore privato è stato pari a 5,2 miliardi di dollari, mentre i membri del Consorzio per le infrastrutture per l’Africa – Ica (partnership tra Paesi G8, Sudafrica, Banca Africana di Sviluppo - AfDB -, Banca Mondiale, Commissione Europea, Ifc, Eib, Development Bank of Southern Africa) hanno contribuito per circa 19,7 miliardi, di cui il 65% provenienti dalle multilaterali e il 35% dalle bilaterali.

A livello geografico, gli impegni sono concentrati principalmente nell’Africa occidentale, Nord Africa e Africa orientale, mentre, dal punto di vista settoriale, circa 34 miliardi sono stati impegnati nel settore dei trasporti, seguito da quello energetico e idrico.

Alcuni esempi di progetti riguardano l’approvazione di circa 100 milioni di dollari da parte dell’AfDB per finanziare l’Addis Ababa Power Supply Improvement Project in Etiopia, i circa 170 milioni di dollari per sviluppare i 420MW della Nachtigal hydroelectric power plant in Camerun, circa 50 milioni approvati dall’Eib per il sistema di potabilizzazione e sanificazione dell’acqua nella capitale del Mali (Bamako) o il prestito per lo sviluppo della Great North Road (T2) in Zambia, per ristrutturare 372 km di strada che collega Mpika e Nakonde.

Una recente analisi dell’AfDB2 evidenzia un fabbisogno di finanziamento annuale del settore infrastrutturale in Africa di circa 130- 170 miliardi di dollari, con un financing gap compreso tra i 68 e 108 miliardi. Tale gap, però, non è necessariamente legato alla mancanza di fondi quanto piuttosto alla presenza di progetti bancabili. Infatti, secondo lo studio, l’eccesso di risparmio in alcune economie avanzate potrebbe essere veicolato in progetti infrastrutturali finanziariamente profittevoli in Africa. Oltre 100 mila miliardi di dollari sono gestiti da investitori istituzionali quali compagnie di assicurazione, fondi pensione, sovereign wealth fund e banche commerciali.

Una frazione dell’eccesso di risparmio e risorse a basso rendimento potrebbero essere sufficienti a colmare il gap per finanziarie tali progetti. Per far ciò, tuttavia, occorre definire un framework regolatorio e legislativo chiaro e trasparente per gli investitori e stipulare accordi istituzionali in grado di gestire attività complesse come la pianificazione, il design, il coordinamento, l’implementazione e la regolamentazione dei progetti, così da creare terreno fertile per gli investitori. Ad esempio, alcuni casi di successo, nel settore delle energie rinnovabili, riguardano i framework Ipp (independent power producer) in Senegal, Ghana, Kenya e Mozambico o il South Africa’s Renewable Energy Independent Power Producer Programme (Reippp) in Sudadrica. Un’ulteriore fonte di finanziamento potrebbe essere “recuperata” dai flussi finanziari illeciti, che secondo l’Ocse3 costano ai Paesi africani oltre 50 miliardi di dollari ogni anno, più del totale degli aiuti allo sviluppo di cui il continente beneficia.

In conclusione, l’Africa è stata e continuerà a rappresentare un’area di opportunità per le imprese italiane che operano in diversi settori, tra cui infrastrutture, trasporti ed energia. Un continente dinamico che ha visto le esportazioni italiane di beni crescere nel 2018 del 3,3%, superando i 18 miliardi di euro (di cui oltre 5,5 in Africa Subsahariana, grazie a un incremento del 7,2% rispetto al 2017).

Non a caso, tra le venti geografie prioritarie individuate da SACE SIMEST, quattro si trovano nel continente africano (Kenya, Marocco, Senegal, Sudafrica), economie che sono attese registrare importanti progressi nei prossimi anni.

Tiziano Spataro