Negli ultimi anni, il PIL del Marocco ha avuto, in media, un tasso di crescita superiore al 4,9% (anche se nel 2010 è sceso al 3,7%, un brusco calo dopo la crescita del 5,0% nel 2009). Secondo le stime ufficiali, si prevede, per il 2012, un tasso di crescita tra il 4,9% ed il 5,3%.

Nonostante la crisi, il Marocco ha dimostrato un’ottima capacità di arginare le conseguenze più negative della congiuntura globale e ha confermato una buona solidità nel settore finanziario, una tenuta della crescita del PIL (oltre 120 milliardi di dollari USA nel 2011), un’inflazione sotto controllo (0,9% nel 2011) e un flusso crescente degli IDE (i capitali stranieri durante il 2011 hanno raggiunto quota 2,6 miliardi di Euro).

Nel 2010, le esportazioni del Marocco hanno registrato un incremento del 24%, raggiungendo 13.4 milioni di Euro, con incrementi in tutti i comparti. Nel corso del 2010 il Marocco ha registrato importazioni per 26,7 milioni di Euro.

I maggiori partner commerciali del Marocco restano i paesi dell’Unione Europea che coprono circa la metà delle importazioni del Marocco ed acquistano circa i tre quarti delle esportazioni marocchine. La Francia e la Spagna, grazie a legami storici ed alla prossimità geografica, si confermano i principali partner commerciali.

L’Italia consolida la propria posizione alle spalle della Francia e della Spagna, scavalcando l’Arabia Saudita, principale fornitore di petrolio del Marocco. Le esportazioni italiane nel 2011 hanno raggiunto i 1.476 milioni di Euro, registrando un incremento del 3,3% rispetto all’aumento registrato nel 2010.

Le macchine ed apparecchi meccanici (+7,8%) si sono confermati in continuo sviluppo, primo comparto per le nostre vendite. Ottima anche la performance delle macchine elettriche ed apparecchiature elettriche. Complessivamente, il settore delle macchine ed apparecchiature industriali, che rappresentano la vera essenza del nostro export verso il Marocco, hanno confermato la loro crescita, dopo gli ottimi risultati ottenuti negli anni precedenti.

La situazione del settore tessile

L’industria del tessile / abbigliamento è una delle attività più importanti del Marocco. Il settore si afferma come il primo:

- datore di lavoro 43%

- esportatore 36%

- creatore di imprese 23%.

I dati di crescita del settore, secondo l’Office des Changes, sono inequivocabili: 2,2 miliardi di Euro nel gennaio 2011 contro i 993 milioni di Euro nel 2010 (per una crescita del 13,4%). Una progressione delle esportazioni mensili del 13,7% a gennaio e del 15,8 da marzo 2011.

Grazie agli Accordi di libero scambio con gli Stati Uniti di America, la Turchia e con alcuni paesi arabi del Golfo, le industrie locali prevedono un ulteriore incremento delle esportazioni dei loro prodotti.

Inoltre, per attrarre gli investimenti esteri, le Autorità locali hanno recentemente applicato una serie di provvedimenti fiscali, quali:

- esonero delle imposte per le imprese esportatrici

- regime fiscale privilegiato nelle zone franche.

Per le industrie italiane occorre migliorare la già buona quota di mercato e aumentare la loro presenza su questo mercato, particolarmente per prodotti di alta qualità. La tecnologia italiana in questo settore è apprezzata dagli industriali locali. Ne consegue che vi è un atteggiamento favorevole alla cooperazione per migliorare la produzione e la commercializzazione verso nuovi mercati.

Il Marocco costituisce una piattaforma particolarmente attraente per le imprese italiane: sia per quelle che vogliono operare nel quadro della sub-fornitura o cofornitura (abbigliamento) che per la de-localizzazione industriale di attività a monte o a valle della filiera.

Le 4 filiere

Il settore si basa su quattro filiere: maglia, tessuto trama e ordito, jeans e sportswear, tessile arredamento.

1. La maglia è particolarmente dinamica all’esportazione: maglia circolare o fine (magliette, tute, intimo, …) e maglia rettilinea (pull-over). Le imprese della categoria maglia fine sono integrate, acquistano il filo e realizzano l’intero ciclo produttivo: la tessitura, la tintura, la rifinitura e la confezione. Raggruppa il 23% delle unità industriali del settore e partecipa per il 32% alle esportazioni.

2. La filiera del tessuto in trama e ordito è ancora poco integrata, interessata al partenariato con investitori italiani ed europei. Raggruppa il 43% delle unità produttive ed esporta il 38% del volume delle esportazioni del settore.

3. Il Jeans e Sportswear è l’attività chiave del Marocco: confezioni, dominate dal denim e dagli altri prodotti sportswear. Il jeans e sportswear è una filiera a parte, considerato anche il suo livello d’integrazione (65%) che si esprime attraverso la produzione locale dei tessuti denim e sportswear (circa 30 milioni di metri ripartiti fra tre tessitori: Setavex (24), Icoma (5) e Mafaco (1), 250 unità di confezione, una cinquantina di operatori nel de-lavaggio e finissaggio e produttori di forniture e accessori. Le sue 370 imprese (22%) rappresentano circa il 27% delle esportazioni.

4. Il tessile d’arredamento: dominato dai tessitori d’arredamento generalmente integrati (filatura, tessitura e rifinitura) ai quali sono associati il velo, la biancheria per la casa e la passamaneria. Questo orientamento della filiera è stato consacrato dalla nuova strategia tendente ad orientare le attività di settore verso il prodotto finito, stimolando la cooperazione e sviluppando le sinergie e la creazione di rete tra gli attori della filiera. Anche se rappresenta il 12% delle unità industriali, le sue esportazioni rappresentano solo il 3% del totale esportato dal settore.

Il settore tessile e abbigliamento ha esportato questi ultimi anni globalmente oltre 2,6 milioni di euro essenzialmente verso Francia, Gran Bretagna e Spagna che assorbono circa l’ 80% delle esportazioni marocchine.

Il ruolo dell’Italia

L’investimento italiano rappresenta appena l’1% del totale e riguarda principalmente alcune unità di confezione e uffici di rappresentanza commerciale. Questa cifra è piuttosto limitata rispetto alle agevolazioni ed opportunità che il paese offre.

Da segnalare il ritorno delle grandi società dell’industria tessile tra cui Max Mara, Diesel, Camaieu, ecc. Oltre all’installazione di una fabbrica del Gruppo Benetton nel paese: un’unità di produzione tessile dedicata alle linee di abbigliamento destinata ai mercati dell’America del Nord e d’Africa.

Un importante investimento (20 milioni di Euro) è stato effettuato dalla joint-venture Martelli Lavorazione Tessili S.p.A. / “Ellepi s.r.l. ( lavanderia e tintura industriale jeans ) con la partecipazione di un operatore locale (società Atlantic che fa capo alla famiglia Senoussi).

L’Italia, che è un investitore importante in Tunisia, in Romania e in Turchia dovrebbe incrementare gli investimenti in Marocco: gli operatori locali vorrebbero acquisire dall’Italia il know how per quanto riguarda la “cultura moda”, tecnologie, marketing e la produzione di articoli a più alto valore aggiunto conformemente ai nuovi orientamenti strategici del settore.

Il Marocco può offrire agli imprenditori italiani del settore:

- ridotti tempi di sdoganamento e di produzione

- possibilità di produrre tutti i tipi di capi nel rispetto delle norme e delle esigenze della competitività globale

- professionalità della manodopera locale e una nuova generazione di manager competenti

- conoscenza dei mercati arabi, islamici ed africani associata a un’immagine

- positiva del Paese

- struttura associativa dinamica (l’AMITH) sostenuta dalle Autorità governative per sviluppare il settore tessile-abbigliamento e spostare verso il Marocco il movimento di de-localizzazione a partire, in particolare, dai Paesi europei.

Import macchine tessili

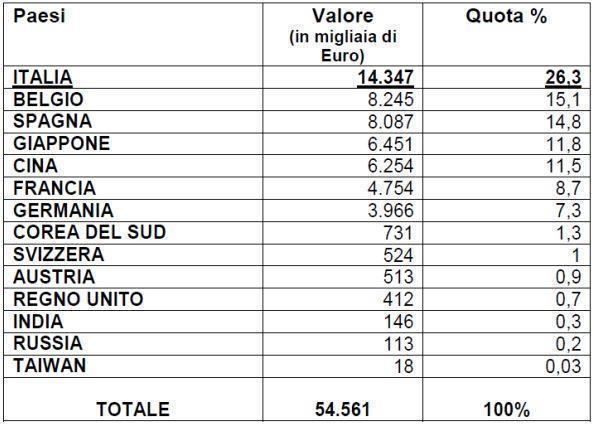

In Marocco non esiste una produzione locale di macchine tessili che sono importate dall’Europa (l’Italia è il principale fornitore con una quota di mercato superiore al 26%) e dall’Asia.

Il paese ha saputo gestire negli ultimi anni un processo di modernizzazione del settore realizzando investimenti significativi e importando una serie di macchine e componenti tessili moderni con alta tecnologia.

Importazioni macchine tessili (migliaia di Euro, 2010)

Fonte: Office des Changes

Il Report è stato realizzato da ICE e Acimit con il supporto del Ministero dello Sviluppo economico.