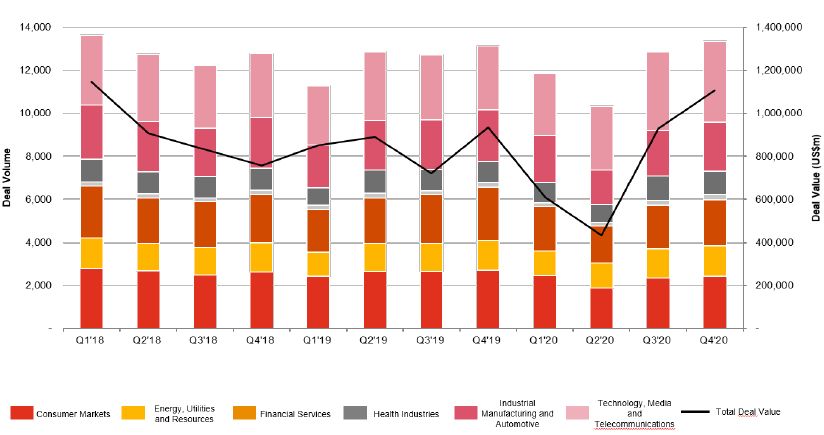

L’accelerazione delle operazioni M&A nel secondo semestre 2020 limita la contrazione a livello mondiale al -9% a volumi e -3% a valore rispetto al 2019.

L’aumento delle attività di M&A registrato dal terzo trimestre ha riguardato tutte le aree geografiche, con punti di massimo toccati nell’ultimo trimestre nell’area Asia-Pacific e, in ambito europeo, in Italia.

Nel nostro Paese, a fronte del calo dei volumi (-22%), si registra una crescita di valore (oltre $70bn) grazie ad alcuni “mega deal” (con controvalore superiore a $5bn): Nexi/Nets ($7.4bn), Nexi/SIA ($5.3bn), CVC/Advent/FSI - Serie A ($2.0bn), Moncler/Stone Island ($1.5bn), il cui completamento è atteso entro la prima metà del 2021.

La crescita a valore in Italia vede in testa il settore TMT -Telecommunications, Media, and Technology- unico a crescere anche in volumi, seguito dai Consumer Markets (+181%) e dai Financial Services (+75%).

Andamento del mercato globale delle operazioni di M&A

Dalle analisi PwC emerge che anche i prossimi 6/12 mesi saranno caratterizzati da una attività di M&A molto intensa: le aziende che sono riuscite a cavalcare la crisi e i fondi di investimento hanno accumulato una potenza di fuoco di oltre $7.600 miliardi di liquidità, i tassi di interesse sono rimasti ai minimi e la domanda repressa dei consumatori stimolerà la ripartenza.

Rimangono le incertezze collegate alle varie ondate e varianti di COVID-19 e ai conseguenti lockdown, all’aumento della disoccupazione, soprattutto femminile, che agirà da freno alla ripartenza dei consumi.

Sia a livello globale che italiano, le operazioni del 2020 hanno visto una maggiore prudenza da parte degli investitori strategici (-7% e -34% rispettivamente a valore), compensata da un’accelerazione da parte degli investitori finanziari, che in Italia rappresentano il 37% del numero di operazioni e il 59% del valore.

Gli investitori istituzionali, i fondi di private equity, i board delle aziende daranno una crescente importanza, in ambito M&A, agli aspetti collegati ad ambiente, rispetto sociale, governance, con conseguenti riflessi nell’allocazione generale degli investimenti. Questo implica considerazioni su fonti di energia utilizzate, sostenibilità della filiera, diversity, sicurezza, privacy.

Gli aspetti ESG sono diventati una chiara determinante delle decisioni di investimento in tutti i settori e per tutte le tipologie di investitori e una opportunità di creazione di valore, accanto a quelle più tradizionali di efficienza produttiva, commerciale e finanziaria.

La trasformazione digitale

La Digital Transformation resta prioritaria: investire nella tecnologia a supporto di smart / remote working, istruzione, e-commerce ed entertainment è diventato essenziale, e la velocità richiesta per questo tipo di cambiamenti spinge all’utilizzo di operazioni di M&A come acceleratore. Secondo una recente ricerca condotta da PwC:

- il 76% dei CEO ha affermato di voler allocare nel 2021 un budget maggiore rispetto al 2020 su questo comparto, con specifico riferimento a data analytics, automazione, cloud, customer experience

- il 53% di voler utilizzare la leva del M&A come strumento per realizzarli.

Questo porterà verosimilmente a un incremento di attività M&A sia nel settore digitale che nelle infrastrutture di supporto.

Secondo Emanuela Pettenò, Partner PwC Italia e Markets Deals Leader, “I fondamentali per realizzare un’operazione di M&A di successo non sono tuttavia cambiati: sviluppare una strategia chiara e precisa, identificare i target che corrispondono a questa e instaurare relazioni con le persone che li gestiscono sono gli elementi chiave per accelerare la fase di “execution”, battere la concorrenza sul tempo e creare valore nel medio termine, mitigando i rischi insiti nella maggiore velocità richiesta da questo tipo di processi”.

Fonte: PwC