Esportazioni italiane di beni nel mondo

L’export italiano ha iniziato bene il 2018: +9,5%.

L’export italiano ha iniziato bene il 2018: +9,5%.

L’aumento è però più contenuto (+2,7%) se si tiene conto delle differenze nei giorni lavorativi (uno in più nel gennaio 2018).

Replicare la performance del 2017 sarà difficile, ma le prospettive di crescita degli scambi globali per il 2018 sono incoraggianti (4-5%) e, al netto di una brusca escalation protezionistica, il nostro export ne beneficerà.

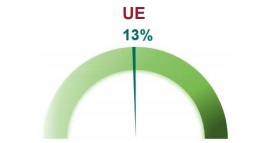

Dentro e fuori l'UE

L’export nei Paesi Ue è avanzato del 13% sostenuto dalle vendite nell’EstEuropa (Polonia e Rep. Ceca intorno al 20%). Buon andamento anche nei mercati più tradizionali (Francia, Germania, Spagna e anche UK).

L’export nei Paesi Ue è avanzato del 13% sostenuto dalle vendite nell’EstEuropa (Polonia e Rep. Ceca intorno al 20%). Buon andamento anche nei mercati più tradizionali (Francia, Germania, Spagna e anche UK).

Le vendite nell’area extra-Ue hanno segnato un +4,8%.Ottima performance in India (+19,6%); ancora in difficoltà invece la domanda dei Paesi OPEC (-13,4%).

Le vendite nell’area extra-Ue hanno segnato un +4,8%.Ottima performance in India (+19,6%); ancora in difficoltà invece la domanda dei Paesi OPEC (-13,4%).

Il quadro congiunturale

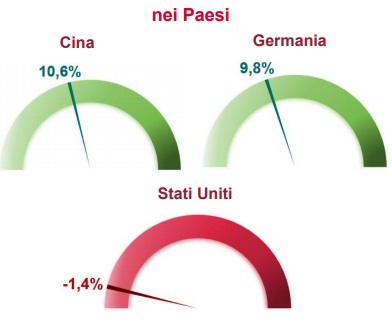

Nel trimestre novembre-gennaio si è assistito a un aumento delle esportazioni italiane dell’1,7% in termini congiunturali. A gennaio invece, rispetto a dicembre, vi è stato un calo del 2,5%.La Cina continua a fare da traino per l’export Made in Italy: +10,6% nella fase di avvio del 2018 con meccanica strumentale e abbigliamento tra i settori più dinamici. In lieve flessione invece le esportazioni verso gli Stati Uniti (-1,4%), sebbene vi siano settori in controtendenza, quali alimentari, autoveicoli e farmaceutica. Infine, meccanica strumentale e metallurgia hanno sostenuto le vendite in Germania (+9,8%).

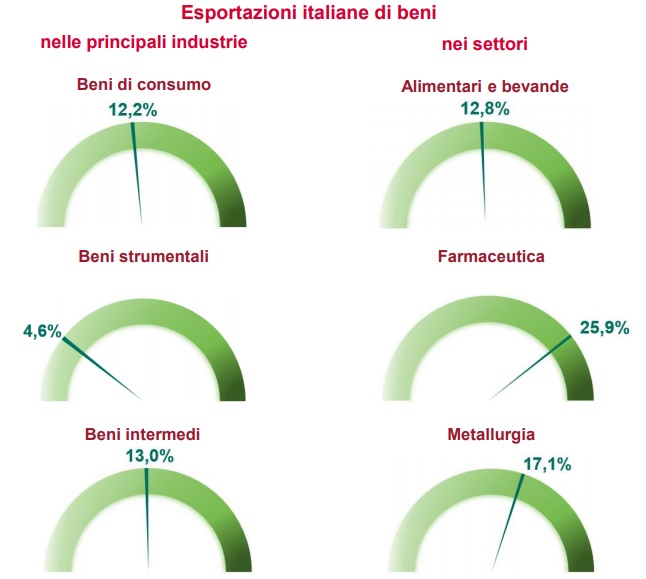

A livello di principali raggruppamenti, le esportazioni di beni intermedi e di beni di consumo hanno mostrato le dinamiche migliori (rispettivamente +13% e +12,2%). L’export di beni strumentali ha registrato invece un aumento più contenuto pari al 4,6%.

Tra i beni di consumo, l’andamento dei non durevoli (+12,2%) e dei durevoli (+12,1%) è stato piuttosto omogeneo.

L’export di alimentari e bevande è cresciuto del 12,8%: in evidenza Spagna, Giappone, Turchia e Francia.

Quest’ultima, insieme a Svizzera e Stati Uniti, ha trainato le esportazioni della farmaceutica (+25,9%); bene anche l’andamento nei Paesi Asean.

La metallurgia ha iniziato il nuovo anno con un +17,1% grazie all’aumento delle vendite in Cina, India, Regno Unito e Spagna.

Tra i migliori settori, a gennaio si segnalano anche chimica (+14,4%), gomma e plastica (+11%) e mobili e gioielli (+13,4%).

* Tutte le percentuali sui grafici rappresentano la variazione % gen 18 su gen 17

A cura di Ufficio Studi