Filiera Tessile-Abbigliamento: il posizionamento dell'area

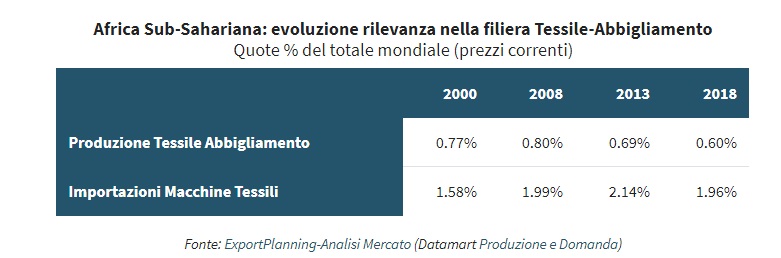

L'insieme dei paesi dell'Africa Sub-Sahariana risulta avere un ruolo ancora complessivamente limitato nella filiera Tessile-Abbigliamento a livello mondiale: come evidenzia la tabella sotto riportata, l'incidenza della produzione dell'area sul totale mondiale non presenta segnali di incremento (ma anzi registra negli ultimi anni un leggero calo), confermandosi inferiore all'1 per cento del giro d'affari complessivo a livello mondiale.

Analogamente, il peso delle importazioni di Macchine Tessili sul totale della domanda mondiale del settore non evidenzia dinamiche di miglioramento, mantenendosi attorno al 2 per cento.

Paesi dell'area produttori di Tessile-Abbigliamento

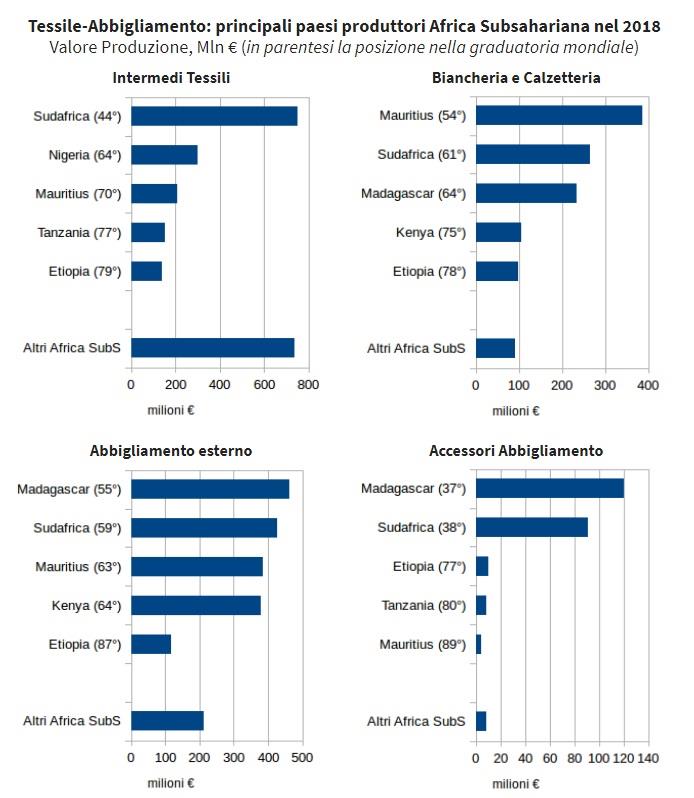

La composizione geografica della produzione di prodotti di Tessile-Abbigliamento dell'area Africa Subsahariana presenta un quadro piuttosto concentrato in cui, in particolare, spiccano:

- la predominanza del Sudafrica nei prodotti di Intermedi Tessili, per un valore della produzione nel 2018 stimato pari a 751 milioni di euro (corrispondente a circa un terzo del valore della produzione del comparto dell'intera area), davanti alla Nigeria (301 milioni di euro);

- la leadership produttiva delle Mauritius nei prodotti di Biancheria e Calzetteria, con un valore della produzione nel 2018 stimato pari a 387 milioni di euro, davanti a Sudafrica e Madagascar;

- il ruolo di traino proprio del Madagascar nelle produzioni di Abbigliamento esterno(461 milioni di euro nel 2018, precedendo Sudafrica e Mauritius) e di Accessori Abbigliamento (120 milioni di euro, davanti a Sudafrica ed Etiopia).

Vanno inoltre evidenziati i livelli produttivi del Kenya, al 4° posto tra i paesi produttori dell'area nei comparti Biancheria e Calzetteria (107 milioni di euro nel 2018) e Abbigliamento esterno (380 milioni €), e della Tanzania, in quarta posizione per valore della produzione di Accessori Abbigliamento nel 2018.

Paesi dell'area specializzati nel Tessile-Abbigliamento

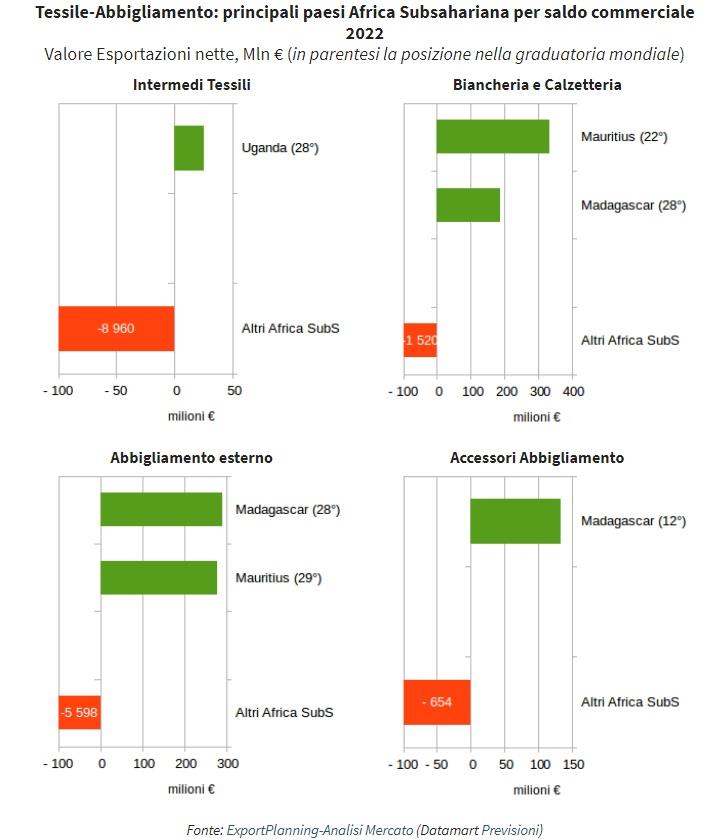

L'analisi dei flussi di commercio estero di prodotti del Tessile-Abbigliamento segnala, inoltre, un pressochè generalizzato disavanzo commerciale dei paesi dell'Africa Sub-Sahariana, con le seguenti rilevanti eccezioni:

- l'Uganda mostra un attivo commerciale nei prodotti di Intermedi Tessili, con esportazioni nette in crescita negli ultimi anni e attese confermarsi in territorio positivo nello scenario al 20226;

- le Mauritius (+335 milioni di euro di surplus commerciale nello scenario 2022) e il Madagascar (+189 milioni di euro) si segnalano come i due paesi dell'area più specializzati nei prodotti di Biancheria e Calzetteria;

- proprio il Madagascar registra dinamiche di crescente specializzazione e di integrazione verticale nella filiera, con un saldo commerciale in significativo aumento nel comparto Abbigliamento esterno (superando - nello scenario 2022 - quello delle Mauritius) e, soprattutto, - unico paese dell'area con un rilevante avanzo commerciale - negli Accessori Abbigliamento.

Paesi dell'area importatori di Macchine Tessili

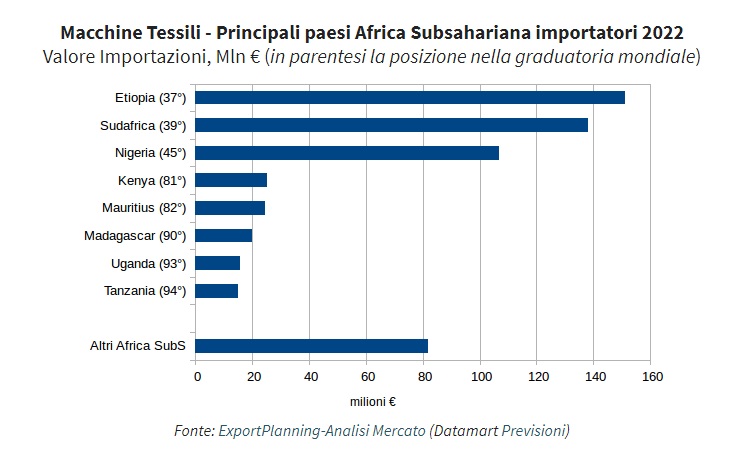

Lo scenario di previsione al 2022, recentemente formulato da StudiaBo a partire dai dati dell'ultimo World Economic Outlook del Fondo Monetario Internazionale, evidenzia la seguente graduatoria di paesi dell'Africa Subsahariana per valore delle importazioni dal mondo di prodotti di meccanotessile:

- l'Etiopia, in virtù anche dei rilevanti Investimenti Diretti Esteri in entrata che hanno caratterizzato questa economia, è attesa evidenziare i maggiori valori di importazioni di Macchine Tessili (superando nel 2022 i 150 milioni di euro), al 37° posto della classifica mondiale;

- le importazioni del Sudafrica, seppure a ritmi meno dinamici, si confermeranno ai vertici della classifica dell'area, con 138 milioni di euro;

- la Nigeria (al 3° posto nel 2022 per valore delle importazioni di Macchine Tessili dell'area), così come Uganda, Kenya e Tanzania, potranno esprimere dinamiche favorevoli, grazie al dinamico contesto macroeconomico previsto dal Fondo Monetario Internazionale (e documentato nel recente articolo La mappa della crescita mondiale);

- conferme positive sono attese, non ultime, da Madagascar e Mauritius, in virtù delle specializzazioni distintive nella filiera abbigliamento che caratterizzano, come documentato in precedenza, queste due economie.

Marcello Antonioni