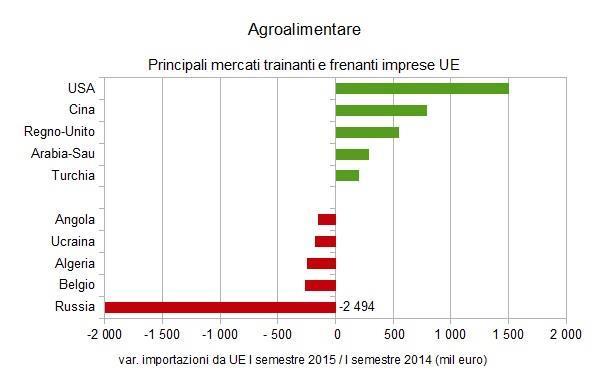

Nei primi 6 mesi del 2015, le vendite all'estero delle imprese UE di Agroalimentare confezionato hanno evidenziato un incremento tendenziale prossimo ai 2 miliardi di euro (fonte: Sistema Informativo Ulisse).

A fronte del crollo del mercato russo (-2.5 miliardi di euro nelle importazioni di Agroalimentare confezionato dalla UE rispetto al 2014), vanno segnalati gli incrementi dei mercati di Stati Uniti (+1.5 miliardi di euro rispetto all'anno scorso), Cina (+0.8 miliardi di euro), Regno Unito (+0.6 miliardi di euro), Arabia Saudita (+0.3 miliardi di euro), Turchia ed Egitto (entrambi +0.2 miliardi di euro).

Mercati trainanti le vendite UE di Agroalimentare confezionato

Stati Uniti

Nel periodo gennaio-giugno 2015 il mercato statunitense ha visto incrementare di 1.5 miliardi di euro le proprie importazioni di Agroalimentare confezionato rispetto al corrispondente periodo 2014. Un grande impulso a tale risultato è derivato dal comparto Acque e bevande, le cui importazioni sono aumentate in termini tendenziali di ben 989 milioni di euro (+27.1%).

Cina

Anche il mercato cinese ha evidenziato nel periodo gennaio-giugno 2015 incrementi particolarmente significativi delle importazioni dalla UE di Agroalimentare confezionato, stimati pari a 791 milioni di euro; Carni fresche e congelate, Carne e pesce lavorati e confezionati e Acqua e bevande sono stati i comparti trainanti tale performance, con aumenti ciascuno superiori ai 200 milioni di euro.

Regno Unito

Il mercato britannico figura al terzo posto generale in termini di maggiori incrementi di importazioni di Agroalimentare confezionato da imprese UE, in virtù di un aumento complessivo nei primi 6 mesi dell'anno stimato pari a 550 milioni di euro.

Carni fresche e congelate (+173 milioni di euro la variazione tendenziale stimata nel periodo gennaio-giugno 2015) è il comparto che in assoluto evidenzia i maggiori incrementi nei valori importati di Agroalimentare confezionato dai paesi UE. Da segnalare, di converso, il negativo andamento delle importazioni di Latte, yogurt, burro e formaggi, in riduzione di 150 milioni di euro rispetto al primo semestre 2014.

Mercati frenanti le vendite UE di Agroalimentare confezionato

Russia

I maggiori contributi negativi alla variazione delle vendite UE di Agroalimentare nel primo semestre dell'anno sono provenuti dal mercato russo, le cui importazioni dall'area UE28 nel periodo gennaio-giugno 2015 sono stimate in calo in termini tendenziali complessivamente di 2.5 miliardi di euro. Particolarmente rilevanti appaiono le flessioni delle importazioni russe per Latte, yogurt, burro e formaggi (-592 milioni di euro rispetto al 2014), Frutta fresca (-541 milioni di euro), Ortaggi e legumi freschi e conservati (-403 milioni di euro).

Belgio

Benché con decrementi di gran lunga inferiori, un altro mercato in riduzione nei valori importati dalla UE di Agroalimentare confezionato nei primi 6 mesi dell'anno è il Belgio (-261 milioni di euro rispetto al 2014), che sconta, in modo particolare, le flessioni delle importazioni dall'area UE di Latte, yogurt, burro e formaggi (-109 milioni di euro rispetto al 2014), Olio di semi e grassi animali (-68 milioni di euro), Ortaggi e legumi freschi e conservati (-52 milioni di euro). In positiva controtendenza, invece, le vendite di Zucchero, cacao e spezie (+41 milioni di euro il differenziale rispetto al primo semestre 2014), Acqua e bevande (+27 milioni di euro) e Tè e caffè confezionato (+25 milioni di euro).

Algeria

Il mercato algerino si posiziona al terzo posto per contributi negativi alla crescite delle vendite all'estero UE nel primo semestre 2015, con un calo tendenziale pari a -246 milioni di euro. Tale andamento è ascrivibile essenzialmente al crollo del comparto Latte, yogurt, burro e formaggi (-281 milioni di euro rispetto al 2014).

Fonte Sistema Informativo Ulisse