Il secondo trimestre 2018 ha confermato la fase favorevole della domanda mondiale di Agroalimentare, con un incremento stimato del +5% a prezzi costanti, sugli stessi ritmi dei primi tre mesi dell’anno.

Complessivamente, nei primi sei mesi dell’anno si segnalano due mercati europei particolarmente dinamici: il primo, la Germania, è un mercato consolidato in cui le vendite italiane stanno evidenziando quote in diversi settori agroalimentari, grazie a crescite più accelerate della media dei concorrenti esteri; il secondo mercato, la Polonia, si caratterizza per rilevanti performance di crescita delle importazioni agroalimentari, con buoni risultati per le vendite italiane nei settori più rilevanti per il made in Italy.

Le performance del mercato agroalimentare tedesco

Nel primo semestre 2018 l’import tedesco di prodotti agroalimentari dal mondo ha evidenziato un aumento tendenziale stimato in oltre 1.4 miliardi di euro (fonte: elaborazioni MarketBarometer da Sistema Informativo Ulisse).

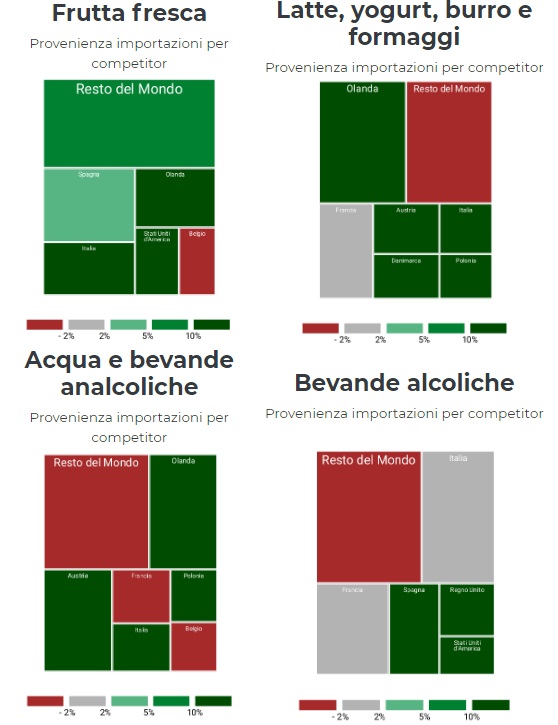

Nella prima metà dell’anno i settori agroalimentari più dinamici in termini di incrementi delle importazioni tedesche risultano quelli di Frutta fresca (+381 milioni di euro rispetto al 1° semestre 2017), Latte, yogurt, burro e formaggi (+256 milioni di euro), Carne e pesce, lavorati e confezionati (+221 milioni di euro), Acqua e bevande analcoliche (+191 milioni di euro), Carni fresche e congelate (+169 milioni di euro), Bevande alcoliche (+154 milioni di euro).

Mercato Germania: andamenti importazioni in euro per competitor

La dimensione dei rettangoli è proporzionale al valore delle importazioni dell'ultimo anno. Il colore dei rettangoli esprime il tasso di variazione tendenziale della media mobile

Fonte: MarketBarometer (ExportPlanning.com)

I casi più interessanti con riferimento alle vendite italiane sono documentati nella rappresentazione grafica sopra riportata.

In particolare, l’Italia risulta tra i paesi competitori “vincenti” sul mercato tedesco, con dinamiche tendenziali in euro a due cifre, nei settori Frutta fresca (dove il nostro paese figura al 2° posto tra i partner commerciali, alle spalle della Spagna, competitor solo moderatamente in crescita nel periodo più recente), Latte, yogurt, burro e formaggi (insieme a Olanda, Danimarca, Austria e Polonia) e Acqua e bevande analcoliche (in compagnia di Olanda, Austria e Polonia).

In un settore in cui il nostro paese vanta la leadership del mercato tedesco, come quello delle Bevande alcoliche, invece, nel 2018 la performance tendenziale dell’Italia - seppur moderatamente positiva (al pari di quella dell’altro market leader, la Francia) – risulta meno favorevole della media dei competitor presenti sul mercato (con Spagna, Regno Unito e Stati Uniti principali partner commerciali in crescita sul mercato tedesco).

Le performance del mercato agroalimentare polacco

Nei primi sei mesi dell’anno l’import agroalimentare polacco ha evidenziato un aumento tendenziale stimato complessivamente in 441 milioni di euro (fonte: elaborazioni MarketBarometer).

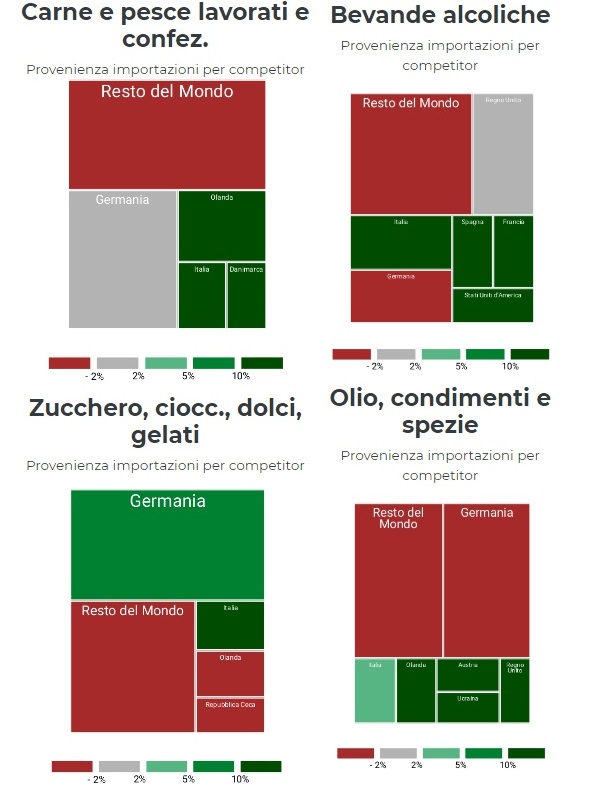

I settori più dinamici in termini di incrementi delle importazioni polacche risultano quelli di Carni fresche e congelate (+68 milioni di euro rispetto al 1° semestre 2017), Carne e pesce, lavorati e confezionati (+52 milioni di euro), Acqua e bevande analcoliche (+43 milioni di euro), Frutta fresca (+41 milioni di euro), Ortaggi e frutta, lavorati e confezionati (+39 milioni di euro), Pesce fresco, congelato, secco e affumicato (+34 milioni di euro) e Bevande alcoliche (+33 milioni di euro); in crescita nei valori tendenziali - con incrementi superiori ai 10 milioni di euro - anche le importazioni di Mangimi, Zucchero, cioccolata, dolciumi e gelati, Latte, yogurt, burro e formaggi, Ortaggi e legumi, freschi e conservati, Lieviti, estratti e malto, Riso, farina ed amidi, Olio, condimenti e spezie e Biscotti ed altri prodotti da forno.

I casi più interessanti con riferimento alle vendite italiane sono documentati qui di seguito.

Mercato Polonia: andamenti importazioni in euro per competitor

La dimensione dei rettangoli è proporzionale al valore delle importazioni dell'ultimo anno. Il colore dei rettangoli esprime il tasso di variazione tendenziale della media mobile.

Fonte: MarketBarometer (ExportPlanning.com)

In particolare, l’Italia si colloca tra i best performer del mercato polacco nei settori Carne e pesce, lavorati e confezionati (in compagnia di Olanda e Danimarca), Bevande alcoliche (insieme a Spagna, Francia e Stati Uniti e rafforzando, così, il 2° posto tra i paesi competitori, dietro al Regno Unito) e Zucchero, cioccolata, dolciumi e gelati (consolidando il 2° posto nella graduatoria dei partner commerciali del mercato polacco dietro alla Germania).

In particolare, l’Italia risulta tra i paesi competitori “vincenti” sul mercato tedesco, con dinamiche tendenziali in euro a due cifre, nei settori Frutta fresca (dove il nostro paese figura al 2° posto tra i partner commerciali, alle spalle della Spagna, competitor solo moderatamente in crescita nel periodo più recente), Latte, yogurt, burro e formaggi (insieme a Olanda, Danimarca, Austria e Polonia) e Acqua e bevande analcoliche (in compagnia di Olanda, Austria e Polonia).

Nei settore Olio, condimenti e spezie, invece, la performance dell’Italia - seppur moderatamente positiva – risulta meno favorevole della media dei competitori presenti sul mercato (con Olanda, Regno Unito, Austria e Ucraina principali partner commerciali in crescita).

Marcello Antonioni