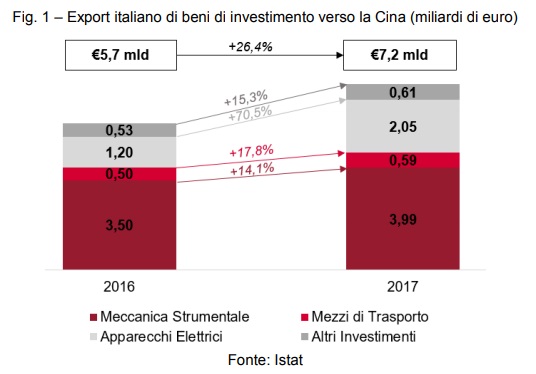

Anche il nostro Paese, data l’importanza che Pechino ha attribuito alla BRI e l’ingente somma investita, sta esplorando se e come può prendervi parte. Benché, la natura esatta del coinvolgimento straniero nel progetto di Xi Jinping sia elusiva, esistono diverse modalità attraverso cui la nostra industria può trarne beneficio. Le aziende italiane, ad esempio, seppur a oggi non coinvolte direttamente nei progetti-chiave, hanno l’opportunità di operare come fornitori per i contractor cinesi, soprattutto in quei contesti che impongono standard ambientali elevati o tecnologie all’avanguardia e nei mercati più maturi (come Golfo e Sud-est asiatico) dove la Cina necessita di partner, fornitori e tecnologie stranieri per vincere i contratti . Ottimi segnali in questa direzione si sono già registrati nel 2017, quando l’export italiano di beni di investimento verso la Cina ha superato i 7,2 miliardi di euro, una crescita di oltre il 26% rispetto all’anno precedente, grazie al traino della meccanica strumentale, dei mezzi di trasporto e degli apparecchi elettrici (Fig. 1).

Lo stimolo del commercio internazionale è tra gli obiettivi dichiarati dell’Iniziativa di Xi Jinping. Il miglioramento delle infrastrutture e delle rotte – insieme alla maggiore efficienza dei sistemi normativi e dei processi doganali – ha, infatti, un impatto diretto sul costo degli scambi tra i Paesi, e quindi sulla quantità di merci esportate e importate. Secondo le stime di Banca Mondiale, l’implementazione di tutti i progetti infrastrutturali nel settore dei trasporti previsti dalla Belt and Road risulterebbe in una notevole diminuzione dei tempi di trasporto e dei costi degli scambi sia per i Paesi BRI (fino al 3,2% e al 2,8%, rispettivamente) che per il mondo nel complesso (fino al 2,5% e al 2,2%, rispettivamente) .

Non solo. La riduzione dei costi di trasporto e il miglioramento delle infrastrutture stimolerebbero la capacità dei Paesi BRI di attrarre maggiori Investimenti Diretti Esteri (IDE). Banca Mondiale ha calcolato che la rete di trasporti lungo la Via della Seta, come a oggi proposta dal progetto cinese, potrebbe generare un aumento dei flussi di IDE complessivi (inclusi anche gli investimenti da Paesi non-BRI) verso i Paesi BRI pari al 5%, con benefici maggiori in Medio Oriente e Nord Africa (+11,4%) e Asia Orientale (+6,6%). L’aumento degli investimenti in entrata eserciterebbe a sua volta un effetto positivo sulla crescita del Pil e dell’occupazione, soprattutto nei Paesi a reddito più basso lungo i Corridoi dell’Africa Sub-Sahariana e dell’Asia Meridionale .

La BRI dunque, nella misura in cui riduce i costi degli scambi e stimola il commercio estero e i flussi di IDE, potrebbe essere una buona notizia per il Made in Italy. Semplificare il contesto operativo, soprattutto in quei Paesi in cui i nostri prodotti sono poco conosciuti e fanno fatica ad arrivare ai consumatori, ridurrebbe notevolmente i rischi per gli investitori e per gli esportatori italiani. Tra il 2014 e il 2017, sono aumentati gli stock di IDE in uscita dall’Italia verso i Paesi BRI: +6,5% in media all’anno rispetto al +2,5% degli IDE italiani totali verso il mondo. Si tratta, tuttavia, di livelli ancora molto bassi (circa il 18% degli IDE complessivi).

I Paesi BRI, infatti, sono mediamente più restrittivi sugli investimenti esteri rispetto ai Paesi ad alto reddito e impongono più limitazioni e vincoli per la costituzione di attività estere in loco, per l’accesso ai terreni industriali e per l’arbitrato delle dispute commerciali. D’altra parte, gli scambi tra l’Italia e i mercati della Belt and Road (esclusa la Cina) non sono cresciuti significativamente dal 2014, appena il 2,9% in media all’anno negli ultimi quattro anni (export +2,7% e import +3,0%). Una delle cause è da ricercare nella lunghezza dell’orizzonte temporale dei progetti infrastrutturali lungo la Via della Seta: ogni eventuale incremento dei flussi commerciali si manifesterà solo dopo anni dall’investimento iniziale.

Gabriella Baldassarre