A livello europeo

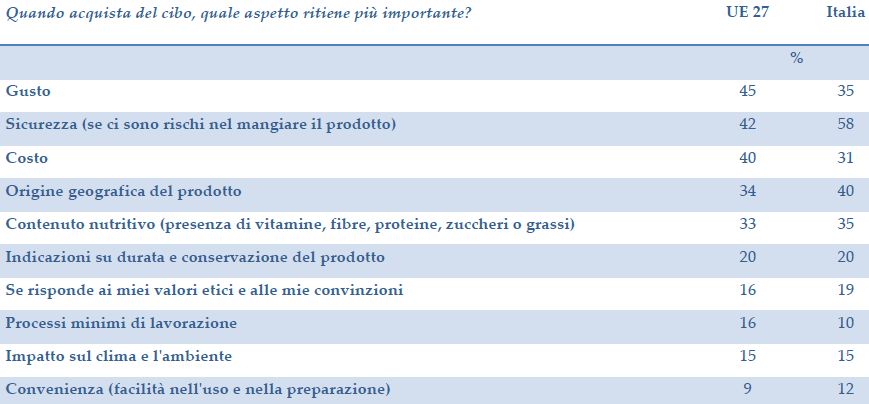

Nel momento in cui si acquista del cibo, il fattore più importante è dato dal “gusto” con il 45% delle risposte, seguito dalla “sicurezza” (valutazione del rischio sulla salute, 42%) e dal costo (40%).

Rilevanti sono anche le motivazioni legate alla provenienza del prodotto (34%), i contenuti nutritivi (33%), l’integrità del prodotto (scadenze e condizioni di conservazione, 20%).

Nella definizione di “cibo sostenibile”, i cittadini europei considerano principalmente l’aspetto nutritivo (41%), l’assenza di uso di pesticidi (32%), l’affidabilità del prodotto per tutti (29%), la presenza di filiere corte o locali nel processo produttivo e distributivo.

Nella concezione di una dieta salutare, emergono le opinioni che privilegiano una dieta varia e bilanciata (58%), quelle che sottolineano l’importanza di frutta e verdura (58%), l’importanza di consumare cibi locali e di stagione (47%). Molte risposte evidenziano la necessità di consumare cibo fatto in casa (43%), non trattato con pesticidi (43%).

Nell’indicazione degli aspetti più importanti di una dieta sostenibile prevale quello della salute (74%), cui si aggiunge l’importanza del legame con l’economia locale (50%), il fatto che l’azienda produttrice persegua una minimizzazione degli scarti (40%), paghi salari equi, garantisca diritti, salute e sicurezza ai lavoratori (39%).

Il campione italiano

I risultati nazionali si differenziano per:

- una maggiore attenzione degli italiani al tema della sicurezza alimentare al momento dell’acquisto (58%) e alla provenienza geografica del prodotto (40%), seguiti dal gusto e dal contenuto nutritivo (entrambi al 35%)

- una maggiore propensione a considerare salutare e sostenibile una dieta che preveda il consumo di frutta e verdure (58%), fondata sulla varietà e il bilanciamento delle tipologie di prodotto (44%) e orientata al consumo di cibi locali e di stagione (44%).

Aspetti più importanti al momento dell’acquisto di cibi 2020 (val.%)

Per l’industria alimentare diventa quindi molto rilevante la “transizione green” laddove la richiesta di processi produttivi e distributivi che siano compatibili con l’ambiente e con il contenimento delle ricadute negative della produzione rappresenta un chiaro fattore di orientamento della domanda e dei consumatori.

L’indagine di Eurobarometro è centrata sui contenuti della strategia Farm to Fork, l’iniziativa dell’Unione Europea che mira a sviluppare un sistema alimentare equo, sano e rispettoso dell’ambiente. Nella Comunicazione del maggio 2020, la Commissione europea afferma che:

“I trasformatori alimentari, gli operatori dei servizi di ristorazione e i dettaglianti definiscono il mercato e influenzano le scelte alimentari dei consumatori attraverso la tipologia e la composizione nutrizionale degli alimenti che producono, le loro scelte in materia di fornitori, i loro metodi di produzione e le loro pratiche di imballaggio, trasporto, merchandising e marketing.

In quanto principale importatore ed esportatore di alimenti a livello globale, l'industria alimentare e delle bevande dell'UE incide anche sull'impronta ambientale e sociale del commercio mondiale.

Il rafforzamento della sostenibilità dei nostri sistemi alimentari può contribuire a consolidare ulteriormente la reputazione delle imprese e dei prodotti, a creare valore per gli azionisti, a migliorare le condizioni di lavoro, ad attrarre lavoratori e investitori e a generare un vantaggio competitivo, un aumento della produttività e una riduzione dei costi per le imprese”.

Fonte: L’agroindustria protagonista nel post-Covid (Censis 17 aprile 2021)

Osservatorio Immagino GS1 Italy

Un’altra recente ricerca condotta in Italia dall’Osservatorio Immagino aiuta a intercettare e misurare i bisogni e le tendenze di consumo legati all’identità personale: dalla richiesta di etica, sostenibilità e trasparenza, alla propensione ad acquistare prodotti di origine italiana.

L’informazione sui prodotti alimentari è un elemento fondamentale e l’etichetta è il primo contatto “fisico” con il consumatore e offre l’opportunità di educarlo e soddisfare la sua esigenza di informazioni. Utilizzando il codice a barre GS1 per identificare i prodotti, e attraverso l’incrocio delle informazioni di etichetta con i dati Nielsen, l’Osservatorio Immagino misura i fenomeni di consumo emergenti e identifica i segmenti di popolazione che li determinano.

L’ottava edizione del Report presenta i dati dell’anno terminante a giugno 2020 e ha come base circa 115 mila prodotti del largo consumo. Nell’anno terminante a giugno 2020 questi prodotti hanno sviluppato oltre 37 miliardi di euro di sell-out, pari all’82,1% di quanto venduto da ipermercati e supermercati nel mercato totale del largo consumo in Italia.

Dall’analisi delle tabelle nutrizionali presenti su 70.040 prodotti è emerso che, nei 12 mesi rilevati, si è fermata la crescita delle fibre (-1,0%), le componenti nutrizionali di maggior successo degli ultimi anni. La frenata dell’apporto di fibre è stata causata dal calo deciso degli acquisti di pasta fresca ripiena, piatti pronti vegetali, yogurt funzionale, sostitutivi dello yogurt, primi piatti pronti e snack salati.

L’accelerazione della crescita dell’apporto di proteine è legato ai maggiori acquisti di prodotti, come uova, farine e miscele, pasta di semola, latte Uht, formaggi grana e simili, pasticceria ripiena, affettati, legumi secchi e fagioli conservati, formaggi a pasta filata, carne avicunicola, würstel, elaborati di carne (hamburger), pesce naturale surgelato e salumi cubettati.

Italianità

Gli analisti hanno selezionato oltre 21 mila i prodotti alimentari (25,6% del campione alimentare ) venduti in supermercati e ipermercati che evidenziano in etichetta la loro “italianità” (claim “made in Italy”, “product in Italy”, “solo ingredienti italiani”, “100% italiano” o le indicazioni geografiche europee Igp, Doc, Dop e Docg, oppure la “bandiera italiana” o il nome della regione di riferimento). Il trend annuo è positivo poiché il sell-out è aumentato del +6,3% rispetto all’anno mobile precedente e quasi tutti i claim hanno migliorato la performance nell’arco dei 12 mesi.

La bandiera italiana campeggia sul 14,9% dei prodotti venduti in super e ipermercati. A giugno 2020 questo paniere ha registrato vendite in aumento del +5,3% rispetto al giugno 2019.

Nei 12 mesi rilevati è proseguita la crescita del claim “100% italiano”, che ha una quota numerica del 7,0%: il giro d’affari è aumentato del +9,4%, rispetto all’anno mobile precedente.

In lieve flessione, invece, il claim “prodotto in Italia”, che ha visto le vendite calare del -0,8% in un anno.

Doc (Denominazione di origine controllata), Dop (Denominazione di origine protetta), Docg (Denominazione di origine controllata e garantita) e Igp (indicazione geografica protetta) sono sigle sempre più presenti sulle confezioni dei prodotti alimentari e vedono aumentare, anno dopo anno, la loro presenza nei punti vendita e il loro apporto al sell-out della distribuzione moderna.

L’indicazione geografica europea più rilevante in termini di vendite è Dop, arrivata a contribuire per il 1,7% alle vendite di supermercati e ipermercati. Anche nell’anno finito a giugno 2020 il paniere dei prodotti Dop si è confermato tra i più performanti, beneficiando di un incremento del +12,3% delle vendite. Anche per i prodotti Doc l’anno finito a giugno 2020 è stato positivo, confermando il trend espansivo degli ultimi anni e, anzi, migliorandolo. Il sell-out in super e ipermercati è aumentato del +6,6%. Ha messo a segno una crescita superiore rispetto alla media del mondo dell’italianità l’indicazione Igp, arrivata al giugno 2020 con un +7,1% di vendite rispetto al giugno 2019. Ultima indicazione geografica per peso sia sull’assortimento che sulle vendite è Docg: nell’ultimo anno il sellout di questi prodotti è aumentato del +2,8%.

Fonte: Osservatorio Immagino