Le importazioni americane di vini imbottigliati e vini spumanti stanno conoscendo una crescita molto dinamica negli ultimi anni. All’interno di un processo di internazionalizzazione verso un mercato ampio e complesso come quello degli USA, è altamente strategico condurre un’analisi delle potenzialità esistenti in regioni più circoscritte del contesto nazionale, al fine di individuare spazi di opportunità ancora aperti. L’analisi delle importazioni di vino imbottigliato (fermo e frizzante) e vino spumante dei singoli stati americani rivela, infatti, una distribuzione non omogenea della domanda di vino estero, rispecchiando i gusti dei consumatori locali e i fattori di accessibilità che caratterizzano i singoli mercati. Tali fattori assumono importanza fondamentale per formulare una corretta strategia di penetrazione dei mercati a maggiore potenziale.

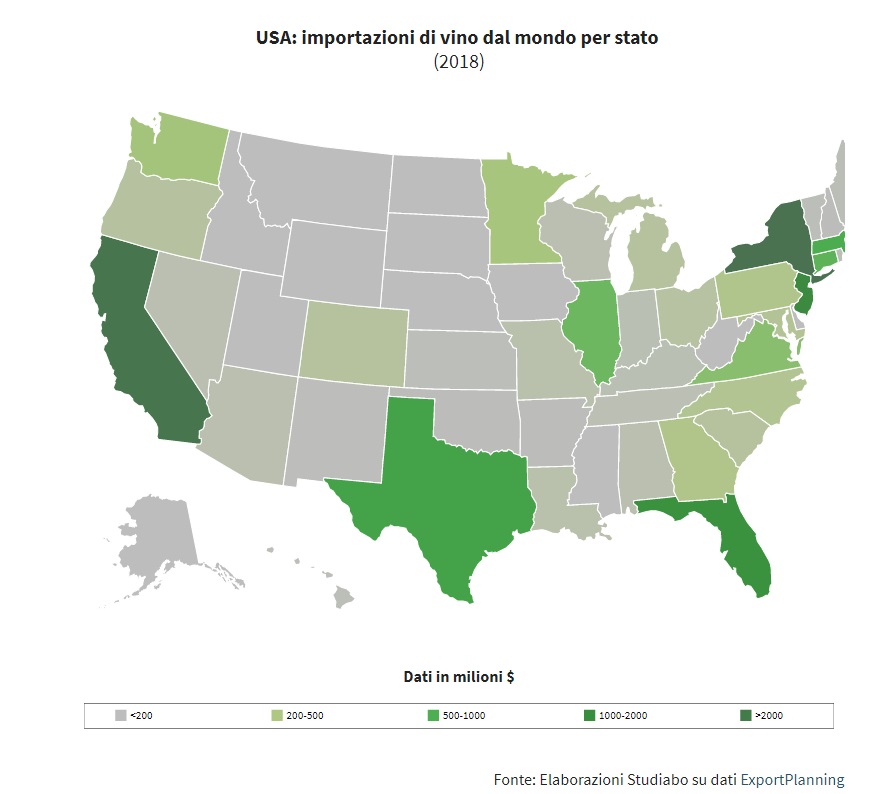

La mappa degli Stati Uniti riportata di seguito permette di distinguere in modo chiaro gli Stati americani che importano in misura maggiore vini e spumanti dall’estero. Gli Stati che occupano il podio della classifica dei maggiori importatori sono New York, California e New Jersey. Questi soli tre Stati rappresentano più del 50% delle importazioni totali USA di vini e spumanti. Nel 2018 lo stato di New York ha importato 2.6 miliardi $ di vino dall’estero, la California 2.3 miliardi $ e il New Jersey 1.2 miliardi $.

Per gli stati rimanenti si segnala una distribuzione meno omogenea: gli stati interni non superano i 200 milioni $ nella maggioranza dei casi, segnalando preferenze di mercato diverse o fattori di accessibilità più critici. Ad essersi distinti per una crescita assai dinamica della domanda di vini e spumanti importati negli ultimi anni sono stati Connecticut e Washington, che rispettivamente hanno incrementato di 283 milioni di $ e di 102 milioni $ il valore di importazioni tra il 2010 e il 2018, risultato che ha permesso loro di rientrare nella top 10 degli Stati importatori nel 2018.

La lotta per la leadership di mercato coi cugini d’oltralpe

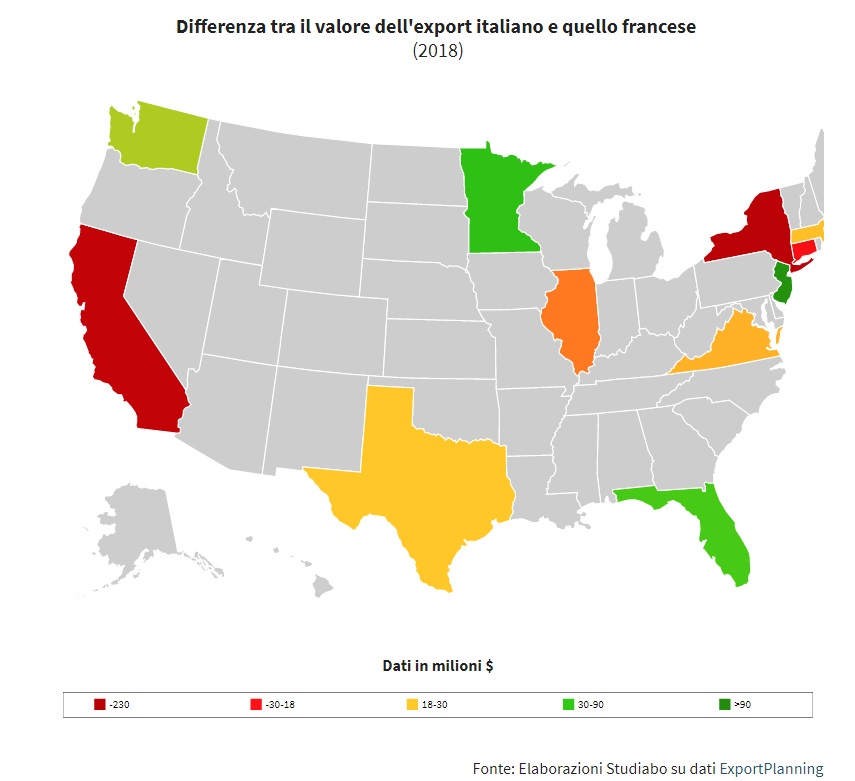

Sulla base della dinamica delle importazioni degli Stati americani ci focalizziamo ora sulla performance delle esportazioni italiane. Italia e Francia sono i primi due partner commerciali USA del comparto. Anche per il 2018 l’export francese è risultato in valore superiore a quello italiano. Tale risultato è particolarmente evidente nel caso di due mercati di destinazione USA che abbiamo visto essere fondamentali: lo stato di New York e della California.

Il grafico che segue riporta la differenza registrata nel 2018 tra l’export francese e quello italiano per tutti gli stati con un valore di import superiore ai 200 milioni $. Se da un lato risulta evidente la forte performance negativa registrata dalle esportazioni italiane per gli stati di New York e della California, dall’altro risulta chiaro come invece le esportazioni italiane hanno sovra-performato quelle del concorrente francese nel caso del New Jersey. Si segnalano risultati positivi anche per Minnesota, Florida e Washington, che hanno aumentato in maniera significativa le importazioni vinicole dall'Italia negli ultimi anni.

Sul mercato californiano l’export italiano ha subito un significativo peggioramento della performance dei vini imbottigliati: la quota di mercato detenuta dall’Italia per vini fermi o frizzanti si è infatti progressivamente ridotta, mentre è cresciuta quella dei concorrenti francesi. Tuttavia, il calo non ha interessato l’export italiano di vino spumante, che ha invece registrato una crescita dinamica. La California è infatti il primo mercato di destinazione USA degli spumanti italiani.

Per il mercato newyorkese, al contrario, la quota di mercato detenuta dall’Italia è vicina a quella francese per i vini imbottigliati, il forte gap è da ricondurre alle differenze che insistono nel segmento dei vini spumanti, per il quale la Francia domina il mercato. Sebbene negli ultimi si sia assistito a un miglioramento del market share italiano, i cugini francesi risultano infatti ancora i leader indiscussi sul mercato.

La mappatura degli Stati americani top importer qui condotta, tuttavia, non deve considerarsi esaustiva. Per le imprese esportatrici, infatti, potrebbe risultare fortemente strategico analizzare le possibilità di esportazione presenti in mercati di destinazione più piccoli, al fine di conquistare spazi di mercato ancora poco saturi.

Marzia Moccia