Secondo la Congiuntura Flash dell’Ufficio Studi Confindustria di aprile, gli ordini di beni strumentali risalgono rapidamente, dall’interno e dall’estero. Il nodo restano i servizi, ancora in flessione.

La graduale riapertura delle attività terziarie induce a un cauto ottimismo. Il rimbalzo sarà guidato dai consumi, grazie anche al risparmio accumulato, con una domanda che si riverserà in servizi come viaggi, ricreativi, ricettivi e di ristorazione.

Gli analisti prevedono un buon recupero degli investimenti, anche grazie a quelli pubblici che potranno contare sull’arrivo dei primi fondi Next-EU. I prestiti alle imprese sono in crescita (+7,6% annuo a febbraio), ma il maggior debito non si traduce tutto in investimenti, perché in molti settori serve a finanziare il capitale circolante.

Esportazioni italiane

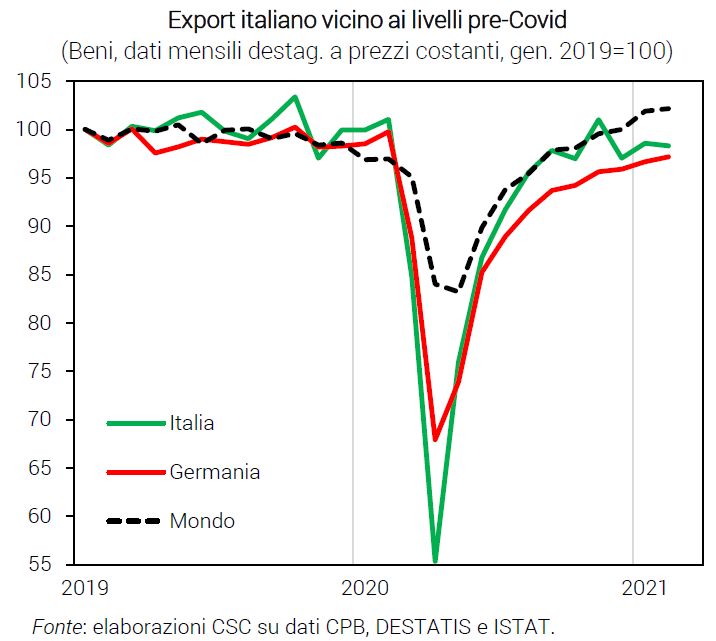

Prosegue l’espansione del commercio internazionale (+0,3% a febbraio), ben sopra i livelli pre-crisi. La crescita è trainata dagli scambi dei paesi asiatici e della Cina in particolare.

L’export italiano di beni ha frenato a febbraio (-0,3% a prezzi costanti, dopo +1,6%). Lo stop è riconducibile a un calo delle vendite extra-UE, tornate però a crescere già a marzo (+2,5% in valore). Le prospettive per i prossimi mesi sono positive, come segnala il miglioramento degli ordini esteri manifatturieri, sopra i livelli pre-crisi, anche grazie all’attesa accelerazione di domanda e filiere di produzione in Europa.

Paesi UE

Nei paesi UE, destinazione di oltre la metà delle merci italiane (51,1% nel 2020), la risalita dell’export è robusta. In dicembre-febbraio le vendite italiane intra-UE hanno continuato a salire (+2,8%) e hanno ridotto a -1,5% la distanza dai livelli dell’anno precedente. A trainare il recupero sono le vendite in Germania e Paesi Bassi (già sopra i livelli pre-crisi), economie più resilienti alla crisi e integrate nelle catene globali del valore; più debole la dinamica in Spagna e Francia.

Tra i settori, spiccano in positivo i prodotti in metallo (in Germania) e gli autoveicoli (in Germania, Francia e Paesi Bassi); emergono segnali di ribilanciamento nelle filiere del farmaceutico (in forte crescita nei Paesi Bassi, in calo in altri mercati). Pesano in negativo il tessile-abbigliamento (in Spagna e Francia) e gli altri mezzi di trasporto.

Extra UE

La frenata delle esportazioni è dovuta ai mercati extra-UE. L’export italiano è sceso del 2,4% in dicembre-febbraio e la distanza rispetto a un anno fa si è ampliata a -4,9%. Nel 1° trimestre 2021 le vendite italiane sono esplose in Cina (+43,3% tendenziale) e cadute negli USA (-13,4%) e in UK (-12,7%). Il risultato complessivo è negativo, per il peso relativamente basso del mercato cinese per le merci italiane (3% dell’export, rispetto al 5,2% destinato a UK e al 9,8% agli USA). Ciò ha penalizzato la performance dell’export italiano rispetto a quello tedesco (che destina alla Cina l’8% del totale).

- Le importazioni cinesi sono cresciute del 12,5% congiunturale nel primo bimestre 2021, molto sopra ai livelli pre-crisi (va considerato che nel periodo di riferimento la Cina era in piena crisi pandemica). Nel primo bimestre 2021 registrano incrementi a tre cifre i comparti autoveicoli (+285% tendenziale) e abbigliamento (+102%), spiegando oltre il 60% dell’incremento totale; sono gli stessi settori che avevano registrato le cadute più ampie nei primi due mesi dell’anno precedente (-85% e -54%).

- L’andamento negativo delle vendite negli Stati Uniti ha ragioni opposte: nel 1° trimestre 2020 gli USA erano in robusto aumento (+10,8% tendenziale), soprattutto grazie alla forte espansione del farmaceutico e degli altri mezzi di trasporto (esclusi autoveicoli). In quest’ultimo settore e in quello del tessile-abbigliamento si registrano ora le cadute più ampie; tiene invece il farmaceutico. Le importazioni USA sono state frenate a inizio 2021 da fattori climatici, ma sono ripartite a marzo.

- Le prospettive sono incerte per il mercato inglese: l’Accordo con la UE richiede un costo in termini di adeguamento alle nuove norme. In gennaio-febbraio 2021 (primi mesi di attuazione) le vendite italiane in UK sono calate in quasi tutti i settori, con perdite più ampie nell’abbigliamento, nei metalli, nel farmaceutico. Il successo nella ridefinizione dei rapporti UE-UK è cruciale per le imprese italiane, dati i profondi rapporti commerciali, la presenza di multinazionali, l’integrazione nelle catene globali del valore.

Nello scenario CSC, le esportazioni italiane di beni e servizi, dopo la profonda caduta del 13,8% nel 2020, risaliranno dell’11,4% nel 2021 e del 6,8% nel 2022, sostenute dalla crescita della domanda mondiale. Le vendite all’estero di beni sono attese recuperare pienamente già nel 2021, grazie al rimbalzo della domanda nella UE e negli USA; quelle di servizi, invece, sono crollate molto di più nel 2020 e torneranno ai livelli pre-crisi solo alla fine del biennio previsivo.

Fonte: Centro Studi Confindustria

Indici PMI

- L’Indice IHS Markit PMI® della Produzione Composita dell’eurozona, ha registrato ad aprile 53.8, in salita da 53.2 di marzo. I dati indicano il più rapido incremento dallo scorso luglio e il secondo in ordine di grandezza in oltre due anni e mezzo. Il manifatturiero continua a guidare la ripresa registrando un aumento pressoché invariato rispetto al tasso record di marzo. La produzione del terziario è tornata a crescere dopo sette mesi consecutivi di contrazione, anche se l’incremento è stato nel complesso marginale. La Germania (55.8) continua a guidare la classifica, con una forte espansione sostenuta dalla forte prestazione dell’economia manifatturiera. La Spagna (55.2) ha indicato l’espansione migliore in più di due anni con il settore terziario che ha registrato un balzo in avanti grazie alla riapertura delle aziende e all'allentamento delle misure anti-Covid.. La Francia ad aprile ha registrato la migliore espansione degli ultimi otto mesi (51.6) che le consente di superare l’Italia (51.2) minimo in 3 mesi.

- L’Indice IHS Markit PMI® dell’Attività Terziaria dell’eurozona ha superato ad aprile la soglia di non cambiamento di 50.0, indicando la prima espansione dell’attività terziaria da agosto 2020. Il tasso di incremento 50.5 è stato tuttavia marginale rispetto a 49.6 di marzo. Se la Spagna ha registrato un forte incremento dell’attività, Germania e Italia hanno indicato una contrazione. In Francia l’indice ha mostrato una marginale crescita. A meno che non vi siano nuove ondate di contagi provocate da nuove varianti, le restrizioni anti-Covid dovrebbero progressivamente allentarsi fornendo slancio all’attività economica terziaria che col trascorrere dell’estate, dovrebbe riprendere vigore.

Fonte: IHS Markit PMI® Composito dell’eurozona (aprile 2021)